Світ інвестування часто може бути заплутаним, тому я тут, щоб пояснити вам основні види інвестицій або класи активів, з яких ви можете вибирати. Що хочу відмітити сходу, все казане нижче не є фінансовою рекомендацією, а є чисто моєю думкою якої я стараюся підтримуватись – тому притримуйтесь DYOR (Do Your Own Research), що означає щоб ви робити свої власні дослідження, а мій матеріал лише має підвести вас до спрощення пошуків.

Початківці-інвестори часто вважають, що інвестор – це хтось з великою кількістю грошей, наприклад, Уоррен Баффет з Berkshire Hathaway (NYSE: BRK.B) або генеральний директор Amazon (NASDAQ: AMZN) Джефф Безос. Але це далеко від правди.

Зміст

Види інвестицій: які вони бувають?

Обираючи інвестування в різні типи активів, ви можете збалансувати плюси та мінуси. Наприклад, ви можете скористатися такими можливостями, як вищий прибуток на фондовому ринку, а також переконатися, що частина ваших грошей знаходиться у безпеці, інвестуючи в щось типу золота або використовуючи банківські вклади.

Правильне рішення полягає не стільки в тому, який тип інвестицій ви оберете, скільки в тому, яку частину ваших грошей ви виділите на кожен з них.

Ідеальне поєднання інвестицій буде для кожного різним. Проте незалежно від того, що ви оберете, головне – розуміти свої вкладення. Це знання означає, що ви можете прийняти правильне рішення, відповідне вашим фінансовим цілям.

Просте інвестування у такі компанії, як Apple (NASDAQ: AAPL), Tesla (NASDAQ: TSLA), Virgin Galactic (NYSE: SPCE) або будь-яку іншу публічно торгуєму компанію, – це не єдиний вид інвестування. Фактично, багато аналітиків вважають, що існує чотири різних види інвестицій, розділені на дві підкатегорії, а саме:

- Інвестиції в зріст: довгострокові вкладення в акції або власність.

- Захисні інвестиції: стабільно генерований дохід, такий як банківські вклади та облігації.

Банківські вклади

Для більшості з нас найпоширенішою формою грошових інвестицій є банківський рахунок.

За деякими думками, ми переживаємо епоху “війни з готівкою”, коли такі компанії, як Square (NYSE: SQ) і PayPal (NASDAQ: PYPL), мають намір повністю усунути потребу у готівкових грошах. Проте готівці завжди буде місце в економіці, чи то у паперовій, чи у цифровій формі.

Грошові інвестиції включають банківські рахунки, депозитні рахунки з високими відсотками та термінові вклади і, як правило, несуть найнижчий потенційний дохід серед усіх видів інвестицій.

Проте завжди корисно мати приличну суму готівки на випадок чорного дня. Це безпечно, і хоча з часом вона буде втрачати вартість через інфляцію, вона може відігравати важливу роль у забезпеченні вас ліквідністю у випадку кризи.

Облігації: надійна форма інвестування

Інвестори можуть мати багато знань щодо інвестування у облігації. Суттєво, це кредит, який держава бере у вільних інвесторів з обіцянкою повернути з фіксованою процентною ставкою.

Коли ви купуєте облігацію, фактично, ви позичаєте гроші організації. Зазвичай це бізнес чи державна установа. Корпорації випускають корпоративні облігації, а місцеві органи влади — муніципальні облігації. Казначейство США випускає казначейські облігації.

Після закінчення строку погашення облігації — коли ви тримаєте її протягом зазначеного періоду — вам повертається основна сума, витрачена на облігацію, плюс певна процентна ставка.

Доходність від облігацій зазвичай набагато нижча, ніж від акцій, але вони також мають менший ризик. Звичайно, тут також є певні ризики. Компанія, у якої ви купуєте облігацію, може зруйнуватися, або уряд може оголосити дефолт. Проте облігації вважаються дуже надійними інвестиціями.

В США найвідоміші казначейські облігації Федерального казначейства. Вони є державними цінними паперами США з фіксованою процентною ставкою та строком погашення від 10 до 30 років.

Облігації вважаються захисними інвестиціями, оскільки вони зазвичай пропонують меншу потенційну доходність та менший ризик, ніж акції або нерухомість. Державні облігації — це не єдина форма інвестицій з фіксованою процентною ставкою, але вони, ймовірно, є найбільш безпечними і фактично гарантують фіксований дохід протягом встановленого періоду.

Довгострокова доходність середньої процентної ставки з державних облігацій станом на квітень 2020 року складає 6,13%.

Облігації виплачують вам обумовлену процентну ставку на щорічній основі і мають бути повернені вам до певної дати, яку називають датою погашення.

Процентна ставка базується на ризику того, що позичальник не зможе повернути позику — чим вище ризик, тим вище процентна ставка. Вона розраховується кредитними агентствами, які розглядають ряд факторів для визначення фінансової стійкості організації.

Продаж облігації до закінчення її строку також може означати отримання прибутку. Якщо купонна ставка аналогічної облігації знизилася, наприклад, покупці тепер отримують лише 5% річних, тоді як ваша облігація пропонує 7%, ви зможете продати її за більшу суму грошей.

Інвестування в нерухомість

Нерухомість вважається досить ризикованим вкладенням. Це пов’язано з тим, що ціни на ринку житла можуть значно зростати або падати з часом, як це сталося перед економічним крахом 2008 року.

Можна інвестувати безпосередньо, купуючи нерухомість, але також і опосередковано, через інвестиційний трест у сфері нерухомості (REIT).

REIT зазвичай спеціалізуються на одному конкретному секторі нерухомості, наприклад, в роздрібній торгівлі, житловій нерухомості, охороні здоров’я або офісних будівлях. Деякі приклади включають American Tower (NYSE: AMT), Vanguard Real Estate ETF (NYSEARCA: VNQ) і Prologis (NYSE: PLD).

За даними S&P 500 (NYSEARCA: VOO), середня доходність від здачі в оренду нерухомості на кінець 2019 року становила 10,6%.

Паєві інвестиційні фонди

Паєвий фонд – це пул грошей багатьох інвесторів, які вкладаються в цілий ряд компаній. Паєві інвестиційні фонди можуть бути активно або пасивно управляні. У випадку активно управляється фонд, є менеджер, який вибирає компанії та інші інструменти, куди будуть направлятися гроші інвесторів.

Менеджери фондів намагаються обійти ринок, вибираючи інвестиції, ціна на які зростатиме. Пасивно управляючий фонд просто відстежує основні індекси фондового ринку, такі як Dow Jones Industrial Average або S&P 500. Деякі паєві інвестиційні фонди інвестують лише в акції, інші – лише в облігації, а деякі – в їх комбінацію.

Паєві інвестиційні фонди несуть багато з тих самих ризиків, що й акції та облігації, залежно від того, в що вони вкладаються. Однак ризик тут менший, оскільки інвестиції диверсифіковані.

Біржові фонди

Що таке біржовий фонд (ETF) та чому він важливий для інвесторів:

Біржові фонди (ETF) схожі на паєві інвестиційні фонди, оскільки вони представляють собою набір інвестицій, що відстежують ринковий індекс. Однак, на відміну від паєвих інвестиційних фондів, які купуються через фондову компанію, ETF можна купувати та продавати на фондових ринках. Їхня ціна коливається протягом торгового дня, у той час як вартість паєвих інвестиційних фондів є простою чистою вартістю вашого інвестування.

ETF часто рекомендують новим інвесторам через їхню більшу диверсифікацію порівняно з окремими акціями. Ви можете додатково мінімізувати ризик, вибравши ETF, який відстежує широкий індекс.

Криптовалюти: новий фронт інвестування

Все, що ви повинні знати про криптовалюти:

Криптовалюти — це новий варіант інвестування, який набув популярності за останні кілька років. Біткоїн, можливо, є найбільш відомою криптовалютою, але насправді існує безліч інших. Криптовалюти — це цифрові валюти, які не мають підтримки держави. Ви можете купувати та продавати їх на криптовалютних біржах. Деякі роздрібні продавці навіть дозволяють вам здійснювати покупки в них.

Історія розвитку криптовалют

Між 2011 і 2020 роками інвестування в цифрові валюти, зокрема в біткоїн, стало дуже вигідним. Наприклад, вкладення в облігації розвиваючихся країн принесли 30% прибутку в доларовому еквіваленті за цей період, а в американський державний борг — 119%. Однак, біткоїн за цей час подорожчав на 6 271 333%, що вразило всіх інвесторів. Такий ріст привернув увагу всього світу.

Як купувати та продавати криптовалюту?

Як і для звичайних грошей, існують обмінники, де можна обміняти національні валюти на цифрові або одну криптовалюту на іншу. Наприклад, “Bingx” дозволяє купувати або продавати за usdt одну з наступних монет: BTC (біткоїн), Ethereum, Litecoin, DASH, ZEC… там їх дуже і дуже багато.

Процедура дуже проста. Якщо вам потрібно купити криптовалюту, спочатку потрібно придбати usdt на свій рахунок в “Bingx”, який створюється під час реєстрації. Якщо вам потрібно продати цифрові монети, ви можете переказати їх на свій гаманець у “Bingx”. У випадку якщо виникнуть питання, команда “Bingx” підготувала докладну відеоінструкцію.

Золото: вічна цінність

Чому інвестувати в золото – важливо:

Люди дійсно вкладають свої гроші у золоті слитки, а банки по всьому світу дійсно повні сховищ, наповнених ними.

Золото може набувати форму монет, прикрас або будь-чого іншого, зробленого з цього дорогоцінного металу. Воно вважається важливою складовою будь-якого інвестиційного портфеля, оскільки воно зменшує ризик того, що ваші інші інвестиції будуть піддані ризику.

Золото зазвичай розглядається як безпечна інвестиція, оскільки воно зберігає свою вартість і не піддається ринковим коливанням, як акції. Таким чином, це не тільки спосіб заробляти гроші, але й захист ваших фінансів від фінансової кризи.

Проте, це не завжди так. З піку у 2011 році в 1751 долар за унцію ціна на золото впала до 970 доларів у 2015 році, перш ніж досягти недавнього максимуму в 1595 доларів. Покупка золота у 2015 році означала б, що ви отримали б 64% прибутку, якщо б продавали сьогодні.

Опціони: гнучкий інструмент для трейдера

Що таке опціони і як вони працюють

Опціон – це контракт на купівлю або продаж акцій за встановленою ціною на встановлену дату. Опціони надають гнучкість, оскільки контракт фактично не зобов’язує вас купувати або продавати акції. Більшість опціонних контрактів укладаються на 100 акцій однієї акції. Коли ви купуєте опціон, ви купуєте контракт, а не самі акції.

Як трейдери заробляють гроші

Опціони можуть бути досить складними, але на базовому рівні ви фіксуєте ціну акції, яка, на вашу думку, збільшиться в ціні. Якщо ви праві, ви виграєте, купивши акцію за ціною нижче, ніж зазвичай. Якщо це не так, ви можете відмовитися від покупки, і ви отримаєте лише вартість самого контракту.

Акції: ваш шлях до участі в успіху компаній

Що таке акції і як вони працюють

Акції – це невід’ємна частина нашого інвестиційного світу. Незалежно від того, чи ви захоплені надійною Microsoft (NASDAQ: MSFT) або ризикованою, потенційно швидкозростаючою компанією Beyond Meat (NASDAQ: BYND), інвестування в акції дозволяє вам отримати свою частку в компанії.

Як працюють акції?

Коли ви купуєте акції, ви купуєте частку в публічній компанії. Ці акції можна придбати від крупних компаній, таких як General Motors, Apple та Facebook, які називаються публічними, оскільки їх акції доступні для купівлі.

Купуючи акцію, ви сподіваєтеся, що її ціна зросте, і ви зможете продати її з прибутком. Але є ризик: якщо ціни на акції впадуть, ви можете втратити гроші.

Різновиди інвестицій – акції

Акції вважаються інвестиціями в ріст, оскільки вони можуть збільшувати вартість вашого початкового капіталу у середньостроковій та довгостроковій перспективі. Крім того, володіючи акціями, ви можете отримувати доходи від дивідендів, коли компанія ділиться часткою прибутку з інвесторами.

Як заробляти на акціях?

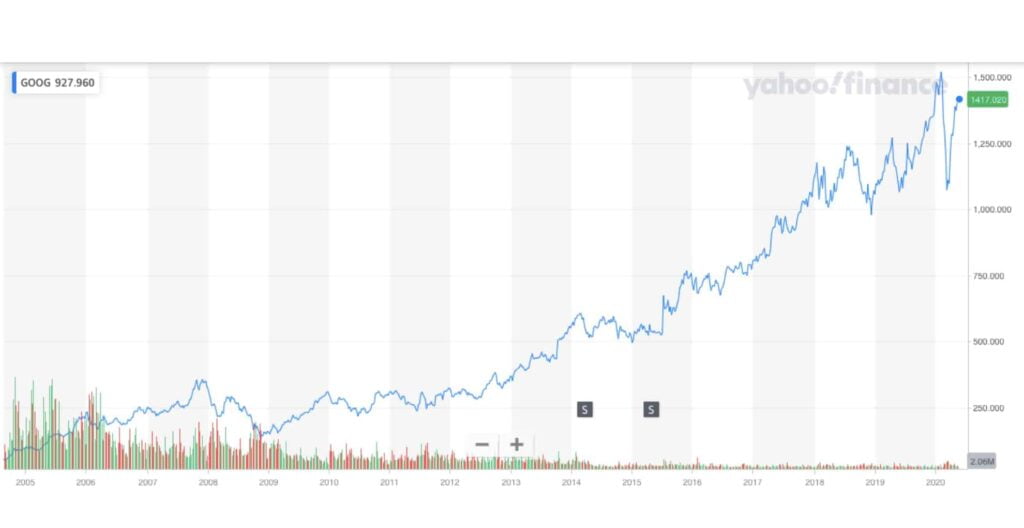

Звісно, фондовий ринок може коливатися, але загалом він постійно зростає. Історично фондовий ринок забезпечує середньорічну дохідність близько 10%.

Основний спосіб заробітку на акціях полягає в тому, щоб купити акцію за низькою ціною і продати її за вищою. І це може приносити чудові результати.

Дивіденди як додатковий дохід

Однак ще один спосіб заробляти на акціях – це дивіденди. Це регулярні виплати акціонерам на основі прибутку компанії. І хоча вони видаються тільки тоді, коли компанія прибуткова, вони можуть стати чудовим додатковим доходом для вас.

Примітка автора

Наразі я повністю перейшов на криптовалютний ринок по причині того, що він працює 247, це дозволяє мені торгувати будь-коли коли є на це настрій, а також дозволяє за допомогою спотового робота який торгує 247 фактично без ризиків, ризик лише в тому, що потрібно підібрати хороший актив який точно не має шансів на швидкий скам, а також потрібно виділити на монету як мінімум 30 ризиків і можливо на дампах бути готовим збільшити кількість ризиків до 60, це дозволить отримувати дохід практично постійно.

Що таке ризик в моєму розумінні – це 1 шаг, при якому купляється монетка, у мене на початку один шаг становив покупку на 10 долларів, після я його рівномірно почав збільшувати.

Усе що портрібно зробити, це зареєструватись на біржі, підключити по api ключам закинути на спот 300 долларів, активувати на рік бота + додати трошки на коміссії і почати заробляти, фактично за місяць, якщо розраховувати лише на одну монетку бот себе окупає а далі приносить дохід. Цікаво пиши в телеграм @wizion.

Також у мене на приміті є і інщі види заробітку, але поки проект в розробці, рекомендувати його не буду, але якщо цікаво, це буде приводом зайти почитати ті матеріали які я публікую.