Розмір позиції – це вибір правильного обсягу для відкриття ордеру на купівлю або продаж. Цей навик є найважливішим у торгівлі на фінансовому ринку, тому постарайтеся засвоїти якнайбільше інформації, щоб в “бою” було легше.

Трейдери – це люди, які вміють управляти ризиком, тому перед початком торгівлі на реальні гроші ви повинні бути впевнені, що можете розрахувати правильний обсяг лота навіть уві сні.

Визначити розмір позиції, який відповідав би вашому рівню ризику, досить просто: потрібно знати відповіді на декілька питань, з яких вже можна буде приймати певні рішення щодо вибору обсягу лота.

Перш ніж продовжити вивчення цього важливого аспекту, вам потрібно знати інформацію про ці п’ять складових:

- Розмір вашого депозиту.

- Яку валютну пару ви торгуєте.

- Який відсоток вашого капіталу ви готові ризикнути.

- Бажаний рівень стоп-лоссу в пунктах.

- Поточні котирування вашої валютної пари.

Хоча в трейдингу на форекс є можливість отримати великі суми через значні кредитні плечі, що пропонуються трейдерам багатьма брокерами, це також може стати причиною катастрофи для початківців-трейдерів, які не ознайомлені зі значними ризиками, пов’язаними з трейдингом.

Стратегічна торгівля зазвичай включає низку елементів, які повинні бути ретельно розглянуті перед тим, як будь-яка угода буде укладена з будь-яким обсягом торгового капіталу. Основний елемент полягає в розробці та тестуванні торгового плану, який ідеально вказує, коли трейдер повинен увійти і вийти з ринку, а також ризик, який трейдер готовий прийняти.

Зміст

Розрахунок розміру позиції

Визначення розміру позиції – це один з найважливіших та найчастіших розрахунків, які вам потрібно буде здійснити як трейдеру. Фактично, перед будь-якою угодою, в яку ви плануєте ввійти, ви повинні розрахувати правильний розмір позиції на основі вашої заздалегідь визначеної моделі визначення розміру позиції.

Одна з найпростіших та найефективніших моделей визначення розміру позиції – це модель з фіксованим дробовим числом. За допомогою цієї стратегії визначення розміру позиції ви ризикуєте максимум X% від вашого торгового рахунку в будь-якій окремій угоді. Наприклад, ви можете використовувати 1–2% ризику на угоду.

Після того, як ви визначили, скільки ви плануєте ризикувати в одній угоді, ви намагаєтеся знайти найбільш підходяще місце для розміщення вашого стоп-лоссу. Вам потрібно подивитися, де знаходяться останні коливання ціни, де знаходяться рівні підтримки та опору, а також врахувати інші фактори технічного аналізу.

Після визначення рівня, на якому ви плануєте розмістити стоп-лосс, виміряйте відстань в пунктах між цим рівнем та вашим припущеним входом. Потім запишіть це число і тримайте його під рукою.

Наступним кроком є визначення вартості кожного пункту. Ми вже обговорювали, як розрахувати вартість пункту в попередньому розділі. Коли у вас є це значення, ви можете розрахувати розмір вашої позиції.

Ось формула для розрахунку розміру позиції:

Розмір поточного рахунку x Ризик на угоду / Відстань між входом та стопом x Вартість пункту

Конкретний приклад:

Розмір поточного рахунку: $ 10 000. Фіксований ризик на угоду = 2%. Відстань між входом та стопом: 80 пунктів. Вартість пункту: 10 доларів. 10 000 дол. США x 0.02 / 80 x 10 = 0.25 лота. Отже, в цьому прикладі, на основі нашого рахунку на 10 000 доларів США з 2% ризиком і розміщенням стопа в нашому місці, ми зможемо прийняти максимальний розмір позиції в 0,25 лота.

Ще один приклад розрахунку позиції

Представляємо вам трейдера-початківця Васю.

Помилки і навчання Васі

Колись, коли Вася ще був справжнім новачком у світі трейдингу, він втратив свій депозит через те, що постійно обирав неправильний розмір позиції. Він був схожий на ковбоя, який намагався вразити велику мішень маленькою кулею, не розуміючи всю важливість правильного вибору розміру позиції, і за це він заплатив повною мірою.

У наступному прикладі ми покажемо вам, як розраховується розмір позиції, що базується на розмірі вашого депозиту та допустимому рівні ризику.

Приклади:

1. Депозит в тій же валюті, що і контрвалюта:

Новачок Вася поповнив свій депозит на $10 000 та готовий розпочати торгівлю. Нехай він торгує за стратегією “свінг-трейдингу” на валютній парі EUR/USD, ризикуючи 100 пунктами у кожній угоді.

Після втрати свого першого депозиту, він сказав собі, що більше не бажає втрачати більше 1% від свого депозиту в кожній угоді. Тепер спробуємо визначити правильний розмір позиції, який відповідає його вибору ризику.

Використовуючи цифри з його депозиту та відсоток ризику, ми можемо отримати доларовий еквівалент його бажаного ризику.

10 000$ times 1% = 100$

Тепер обчислимо ризик на основі обраного рівня стоп-лосу:

100$/100пунктів=1$/пункт100$/100пунктів=1$/пункт

І нарешті, розрахуємо розмір позиції, враховуючи ціну одиниці/пункта валютної пари EUR/USD. У цьому випадку це дорівнює 10 тис. одиниць, або 1 міні-лот, тобто кожен пункт дорівнює 1 долару:

1$/пункт×[(10000 одиниць EUR/USD)/(1$/пункт)]=10000 одиниць EUR/USD (що відповідає об’єму лота рівному 0,025)1$/пункт×[(10000 одиниць EUR/USD)/(1$/пункт)]=10000 одиниць EUR/USD (що відповідає об’єму лота рівному 0,025)

Таким чином, Вася повинен інвестувати в кожну угоду не більше ніж 10 000 одиниць EUR/USD.

2. Депозит у тій же валюті, що і базова в парі:

Припустимо, що Вася відпочиває в Європі, знаючи, що на його рахунку є 10 000 EUR. Неочікувано він отримує сигнал від своєї торгової стратегії про те, що зараз можна вигідно продавати євро проти долара США.

Він відкриває свій мобільний термінал і розпочинає розраховувати розмір позиції.

Для цього він використовує обчислення, які він проводив, коли його депозит був в доларах США.

10000 EUR×1%=100 EUR10000 EUR×1%=100 EUR

Потім переведемо цю суму в долари, використовуючи курс контрвалюти. Припустимо, що наразі 1 EUR котирується за ціною 1,5000$. (EUR/USD = 1,5000).

Нам потрібно визначити вартість долара в валютній парі EUR/USD та помножити цю суму на кількість євро, які ми готові втратити.

(1,5000$/1,0000 EUR)×100 EUR=150$(1,5000$/1,0000 EUR)×100 EUR=150$

Тепер розділимо ризик в USD на обраний стоп-лосс:

150$/100пунктів=1,50$/пункт150$/100пунктів=1,50$/пункт

Тепер розрахуємо вартість в одиницях:

(1,50$/пункт)×[(10000 одиниць EUR/USD)(1$/пункт)]=15000 одиниць EUR/USD(1,50$/пункт)×[(10000 одиниць EUR/USD)(1$/пункт)]=15000 одиниць EUR/USD

Отже, за умови, що він готовий ризикувати 100 EUR та має стоп-лосс на рівні 100 пунктів, Вася повинен інвестувати в кожному пункті не більше 15 000 одиниць.

Все ще просто, чи не так?

А що робити, якщо наш баланс в тій же валюті, що і котирування першої в парі?

Так, тут нам доведеться трошки складніше, спробуючи розрахувати вартість кожного пункту для валютної пари CHF/JPY.

Комплексний розрахунок позиції

Давайте дізнаємося, як розрахувати позицію для пари, де немає валюти вашого депозиту.

Сценарій:

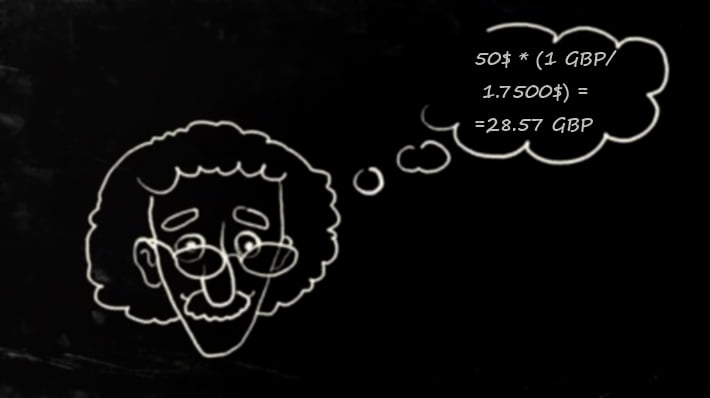

Наш поважний друг Василь вирішив поїхати в Швейцарію, щоб покататися на сноуборді. Після короткого відпочинку, його мобільний телефон отримує повідомлення про те, що настав час відкривати угоду з валютною парою EUR/GBP. Він одразу повертається додому в США і починає розраховувати обсяг позиції для укладення угоди з невеликим ризиком.

Розрахунки:

Ціна валютної пари відображена в контрвалюті. Згідно з правилами своєї торгової системи, він збирається відкрити ордер на продаж валютної пари EUR/GBP, маючи на рахунку 10 000$, і він готовий ризикнути лише одним відсотком цієї суми, тобто 100 доларів.

100$×1𝐺𝐵𝑃1.7500$=57.14𝐺𝐵𝑃100$×1.7500$1GBP=57.14GBP

Розділимо це на рівень стоп-лосу:

57.14𝐺𝐵𝑃200пунктів=0.29𝐺𝐵𝑃/пункт200пунктів57.14GBP=0.29GBP/пункт

І нарешті, помножимо на кількість одиниць/пункт:

(0.29𝐺𝐵𝑃/пункт)×[10к одиниць EUR/GBP1𝐺𝐵𝑃/пункт]=2.86 одиниць EUR/GBP(0.29GBP/пункт)×[1GBP/пункт10к одиниць EUR/GBP]=2.86 одиниць EUR/GBP

Отже, Василь може продати не більше 2.86 одиниць валютної пари EUR/GBP.

Це все, така проста виявилася ця тема про позиціонування. Щоб закріпити знання, практикуйтесь у розрахунку правильного обсягу на папері, це дуже цікаве заняття.

Розмір позиції та управління ризиками

Визначення розміру позиції є одним з найважливіших елементів успішного управління капіталом. Відповідне визначення розміру торгової позиції відносно розміру торгового рахунку, пропорційного ризику, очікуваних можливостей успіху угоди та ринкового ризику з урахуванням рівнів волатильності є важливими складовими надійного торгового плану. Правильний план управління капіталом та визначення розміру позиції може запобігти серйозним втратам внаслідок невигідного руху ринку.

Рівень ризику є типовою частиною аспекту управління капіталом. Надійний план торгівлі в ідеалі має визначати розмір позиції кожної угоди згідно з деякими об’єктивними критеріями, з якими трейдер відчуває себе комфортно.

Методи розрахунку розміру позиції

У трейдерів, як правило, існують власні унікальні підходи до ризику, і вони можуть обрати будь-який метод визначення розміру позиції, який має бути включений як частина загальної стратегії та торгового плану.

Наприклад, багато трейдерів будуть визначати розмір своєї позиції залежно від суми грошей, яку вони хочуть піддати ризику на своєму торговому рахунку. Досвідчений трейдер зазвичай точно знає, який відсоток його рахунку піддається ризику в будь-якій угоді.

Крім того, багато професійних трейдерів зменшать розмір своєї торгової позиції на волатильних ринках або коли виникає серія збиткових угод. Це може значно знизити загальний ризик і, відповідно, потенційні збитки для балансу їх рахунку.

Фіксований розмір позиції

Визначення розміру позиції за фіксованим лотом, мабуть, є найпростішим з популярних моделей управління капіталом, які використовуються для визначення розміру торгових позицій. У цій стратегії фіксована кількість лотів призначена для торгівлі незалежно від балансу на рахунку. Наприклад, при рахунку в 10 000 доларів США трейдер може призначити стандартний розмір позиції в один лот для кожної угоди.

Основною перевагою цього методу є його простота. Стратегія легко керується завдяки постійному розміру лота, що дозволяє арифметично збільшувати рахунок на постійну величину протягом певного періоду часу при сприятливих результатів. Ця стратегія здається особливо підходящою для трейдера, який планує виводити свій прибуток щомісяця.

Тем не менш, недоліком стратегії фіксованого лота є те, що вона не дає трейдеру можливості підтримувати постійний леверидж, оскільки баланс рахунку коливається. Це може призвести до великих збитків на рахунку, що може стати незручним, якщо трейдер переживає тривалу серію просадок.

Дробний розмір позиції

Розроблена початково Ральфом Вінсом у його книзі 1990 року “Формули управління портфелем”, стратегія визначення розміру дробної позиції зазвичай визначає торговий обсяг як попередньо встановлену частку капіталу, що присутня на торговому рахунку.

Це означає, що ризик за кожною угодою становить відому частку або відсоток від загальної суми на торговому рахунку або суми.

Оскільки фіксована дробна модель базується на конкретному ризику за угодою, ризик залишається сталим у вигляді частки капіталу на рахунку. При цьому ризик зменшується, якщо капітал на торговому рахунку зменшується.

Торговий ризик у цьому методі – це сума капіталу, якою трейдер готовий втратити. Якщо стопи не використовуються, тоді торговий ризик розраховується за максимальною просадкою.

Теоретично, оскільки розмір торгової одиниці залишається пропорційним розміру рахунку, ризик повної втрати дорівнює нулю. Тем не менше, на практиці, особливо на такому нестабільному ринку, як ринок Форекс, час від часу захисні стоп-ордери піддаються проскальзуванню і можуть бути значно віддалені від ціни ордера. Тому завжди корисно використовувати невеликі фіксовані відсоткові частки ризику.

Ще однією перевагою цієї методики визначення розміру є її складний вплив на виграшні угоди. Розмір торгової одиниці збільшується з урахуванням зростання рахунку. Крім того, якщо трейдер переживає просадку, ця техніка визначення розміру позиції вимагає зменшення торгової одиниці, що мінімізує ризики для капіталу трейдера.

Недоліком цього методу, як правило, є його застосування на невеликому торговому балансі. На рахунках з меншим балансом капіталу одиниця лота має тенденцію бути занадто маленькою, щоб значно збільшити капітал на рахунку в достатній мірі, щоб виправдати увагу трейдера. Крім того, виграшні угоди, необхідні для збільшення розміру лота, вимагають від трейдера постійного прибутку.

Фіксоване відношення розміру позиції

Стратегія визначення розміру позиції з фіксованим відношенням була вперше представлена Раяном Джонсом у його книзі “Торгова гра”. У моделі визначення розміру позиції з фіксованим відношенням враховується зв’язок між зростанням рахунку і ризиком, що дає трейдеру точні вказівки, коли збільшувати або зменшувати розміри їх лотів.

Торгівля з фіксованим коефіцієнтом дозволяє збільшувати або зменшувати розмір позиції залежно від прибутку та збитків на рахунку. Виграшні угоди можуть бути додані більшою кількістю лотів, тоді як збиткові угоди зменшуються зі збільшенням збитків. Це дозволяє трейдеру збільшити доступний заставний рахунок, зменшуючи при цьому ризики.

Техніка ідеальна для невеликого розміру рахунку, оскільки вона використовує переваги послідовних виграшних угод. По мірі збільшення рахунку під час серії перемог, трейдер може бути більш агресивним, торгуючи більшими позиціями. І навпаки, якщо ринок йде проти трейдера, розмір позиції зменшується, тож укладаються більш консервативні угоди. Якщо їх торгова система продовжує генерувати збитки, трейдер у кінці кінців припинить торгувати нею.

Основний ризик цього методу визначення розміру позиції полягає в потенційній просадці позиції на початкових етапах. Якщо позиція спочатку піддається серйозній просадці, рахунок може серйозно постраждати. Щоб техніка працювала належним чином, просадка не повинна перевищувати суму, вибрану заздалегідь.

Фіксований розмір ризику

У методі визначення розміру позиції з фіксованим ризиком трейдер може визначити обсяг угод, здійснених на його рахунку, на основі ризику угод на певному ринку, оціненому за допомогою відповідного показника ризику, такого як волатильність. За цим методом трейдери можуть відкривати менші позиції на більш ризикованих ринках з вищою волатильністю та більші позиції на менш ризикових ринках з меншою волатильністю.

Крім того, при визначенні розміру позиції з фіксованим ризиком розмір угод є функцією певного показника ринкового ризику, а не балансу рахунку, тому прибутки або збитки не відображають послідовний тип зростання або збитку для всього капіталу.

Основною перевагою цього методу є те, що він дозволяє трейдеру коригувати розміри своїх позицій так, щоб ризик, початково прийнятий для кожної позиції, залишався незмінним в залежності від останніх ринкових умов. На волатильних ринках це зазвичай призводить до менших розмірів позицій, які можуть допомогти захистити портфель від небажаних просадок на сильно коливаються ринках. Тим не менш, більш спокійні позиції можуть бути відкриті на більш спокійних ринках, що може збільшити прибуток, отриманий при успішній торгівлі на таких ринках.

Недолік такого типу визначення розміру позиції полягає в тому, що показники ризику можуть легко змінитися через тілт, який виникає під час утримання великої торгової позиції. Регулювання розміру позиції може бути доцільним в такій ситуації. Наприклад, якщо волатильність на валютній парі зростає після несподіваної події, тоді розмір позиції можна зменшити.

Цей тип визначення розміру позиції також дозволяє поєднувати його з методикою дробного визначення розміру позиції, так що, коли капітал на рахунку зростає за рахунок накопиченої прибутку, розмір взваженої за ризик позиції також пропорційно зростає. І навпаки, коли капітал на рахунку зменшується, розмір взваженої за ризик позиції також зменшується.

Калькулятор для розрахунку розміру позиції

Як частина підготовки до торгівлі, розумною ідеєю для трейдера є створення калькулятора для визначення розміру позиції, якщо його план передбачає щось більше, ніж просте визначення розміру позиції з фіксованим лотом.

Цей калькулятор буде використовуватися для розрахунку розміру лота для кожної угоди і зазвичай може бути легко програмований у електронну таблицю Excel. Як правило, це надійніший метод, ніж використання ручного калькулятора для визначення розміру позиції. Після того, як було прийнято рішення про торгівлю і розраховано відповідний розмір лота, угода може бути відкрита.

Що ще варто враховувати для контролю ризиків?

Додаткові параметри ризику також можуть бути включені до торгового плану та калькулятора розміру позиції. Наприклад, щоб бути в безпеці, трейдер повинен бути готовий приймати втрату по кожній угоді і виживати просідку з десяти послідовних угод. Якщо цих десять послідовних збитків не повинні перевищувати загальну просідку у 25 відсотків, це означає, що не більше двох відсотків портфеля мають бути відкриті в кожній угоді.

Після того, як трейдер визначив, наскільки йому зручно програвати, варто визначити рівень стоп-лоссу для кожної угоди. Досвідчений трейдер зазвичай знає, як встановлювати свої стоп-лоси після оптимізації свого торгового плану, і аналіз графіка часто виконується під час встановлення рівнів стоп-лоссу.

При використанні стоп-лоссів для управління ризиками на валютних позиціях слід дотримуватися двох практичних правил:

- Ніколи не коригуйте стоп-лосс для досягнення бажаного розміру позиції, а замість цього коригуйте розмір позиції відповідно до вашого рівня ризику та розміщення ордера стоп-лосс на основі вашого аналізу.

- Торгуйте, використовуючи однакові параметри ризику в кожній угоді, незалежно від розміру угоди, змінюючись відстані стоп-лосса. Старайтеся не ризикувати великою кількістю грошей для використання широкого стоп-лосса, і уникайте ризикувати меншою кількістю грошей, що наближається до торгового рівня. Відрегулюйте свою позицію відповідно до заданих параметрів ризику.

Через виняткову волатильність, притаманну торгівлі валютами, вибір відповідної методики визначення розміру позиції може бути вирішальним для успіху трейдера. Перше і головне врахування для визначення розміру позиції та загалом торгівлі – зберегти свій торговий рахунок для того, щоб торгувати в інший день, і це можна зробити лише шляхом належного керування ризиками. Успіх є вторинним, оскільки неможливість торгувати в основному виключає можливість бути успішним.

Залежно від обраного методу визначення розміру позиції трейдер повинен розрахувати розмір лота, параметри ризику або відсоток еквіті на рахунку для кожної угоди. Кожен трейдер є індивідуальним, і кожен має свій підхід до управління грошима, деякі з яких працюють краще, ніж інші з часом і в різних ситуаціях. Техніка визначення розміру позиції, яка працює для одного трейдера, не обов’язково працює для іншого трейдера, що використовує іншу торгівельну стратегію.