Мані менеджмент – це ключовий аспект у трейдингу. Без нього ви ризикуєте зазнати невдачі у своїй торгівлі. Я регулярно створюю свій план управління капіталом, і сьогодні я поділюся з вами, як його краще скласти. Ефективний план мані менеджменту повинен бути зрозумілим і включати всі необхідні аспекти для системного підходу до вашої торгівлі.

Мудрий мані менеджмент і управління ризиками не повинні бути складною задачею. Фактично, це найпростіша і найважливіша річ, яку ви можете зробити, щоб захистити свій торговий капітал. Однак багато трейдерів недооцінюють це. І це велика помилка.

Якщо у вас немає належного плану по контролю за ризиками, раніше чи пізніше ви стикнетесь з втратою, яка може коштувати вам всього депозиту. Крім того, навіть найкраща торгова стратегія у світі не буде приносити стабільний прибуток без чіткого плану управління капіталом.

Зміст

Мані менеджмент: план торгівлі

Залежність від руху ринку

Призначте орієнтовані на ринок розміри вашого прибутку та стоп-лоссу, які ви використовуєте у своїй торговій стратегії. Не залишайтеся прихильником фіксованих значень для ваших прибутків і стоп-лосів. Це не розумно, оскільки цілі та стопи мають базуватися на самому русі валютної пари в залежності від конкретної ринкової ситуації.

Наприклад, коли я торгую валютною парою GBP/JPY за моєю стратегією, я очікую середнього руху на 80 пунктів. Якщо мій прогноз не підтвердиться, я дозволяю ціні йти проти мене не більше, ніж на 70 пунктів. Отже, моя ціль – 80 пунктів, а мій стоп – 70 пунктів. Ці обчислення базуються на моїх торгах за останній рік по парі GBP/JPY.

Калькуляція ризику

Наприклад, ми використовуватимемо рахунок на 10 000 доларів США. Валютною парою буде GBP/USD, і ми будемо торгувати міні-лотами з кредитним плечем 1:100. Це означає, що кожен міні-лот матиме вартість 100$, а кожен пункт – приблизно 1$ за міні-лот. Таким чином, якщо ви торгуєте 2 міні-лотами, кожен пункт буде коштувати 2$, а якщо ви торгуєте 17 міні-лотами, вартість кожного пункту буде 17$.

В залежності від вартості пункту, сума ризику буде відрізнятися. Деякі валютні пари мають вартість 1,07$ за пункт, а деякі – 0,97$. Зазвичай різниця досить мала, тому її можна не враховувати.

План управління капіталом

Ваш план управління капіталом має ґрунтуватися на ваших цілях та стоп-лоссах. У нашому прикладі ми можемо обрати розмір прибутку – 50 пунктів, розмір стоп-лосса – 35 пунктів. Таким чином, ми можемо написати щось на зразок:

- Валютна пара = GBP/USD

- Ціль = 50 пунктів

- Стоп = 35 пунктів

Ваші цілі

Визначення цілей

Почніть з того, щоб записати свої цілі, які ви хочете досягнути у своєму трейдингу. Наприклад:

Моя мета – заробляти від 10 до 20 тисяч доларів на рік. У ідеалі я б хотів досягти цієї мети протягом 6 місяців, але, скоріш за все, це займе принаймні 9 місяців. До цього часу я не планую знімати гроші зі свого рахунку.

Ваші правила

Правила управління капіталом

Розгляньте включення додаткових правил у ваш мані-менеджмент. Наприклад, максимальний розмір втрат.

Я використовую правило трьох невдалих угод. Коли я здійснюю три втратні угоди поспіль, я роблю перерву у своєму трейдингу.

Розмір ризику на одну угоду

Розмір ризику

Існує кілька думок про те, який має бути максимальний розмір ризику на одну угоду. Це безпосередньо залежить від розміру вашого торгового рахунку. Наразі я ризикую 0,5%, але мій депозит досить великий. Якщо у вас торговий рахунок зовсім невеликий, все одно намагайтеся не ризикувати більше, ніж 5%.

Взагалі-то, ви повинні ризикувати не більше, ніж 3% на угоду, і в жодному разі не перевищувати розмір вашого ризику більше, ніж на 5%. У нашому прикладі ми будемо дотримуватися ризику в розмірі 3%. Оскільки наш депозит становить 10 000$, розмір ризику складатиме:

3% від 10 000$ = 300$

Також ми знаємо, що використовуючи нашу торгову стратегію, ми не ризикуємо більше, ніж на 35 пунктів. Тепер вам потрібно використовувати ці два числа, щоб визначити максимальний розмір лота, яким ми можемо торгувати.

Максимальна кількість лотів

Розрахунок кількості лотів

У нашому прикладі, торгуючи одним міні-лотом, ми заробляємо 1 долар за пункт. Тепер вам потрібно порахувати, скільки кожен пункт має коштувати в доларах, щоб ми залишалися в межах максимального ризику 3% з максимальною просадкою в 35 пунктів.

Ризик в 3% приблизно складе 300$. Поділимо 300$ на 35 пунктів:

300$ / 35$ = 8,57$

Це означає, що при укладанні угоди, кожен пункт повинен коштувати 8,57$. Найкраще буде заокруглити це число до 8:

8 х 35 = 280$

Це вписується у ваш ризик 3%. Якщо б ми заокруглили до 9 лотів, ваш ризик був би занадто великим:

9 х 35 = 315$

Отже, ми можемо використовувати максимум 8 міні-лотів, щоб залишатися в межах допустимого ризику в 3%.

Масштабування торгівлі

Тепер настав час скласти план того, коли ми можемо почати торгувати більшою кількістю лотів. Чим більший розмір нашого торгового рахунку, тим більше лотів ми можемо почати торгувати зі збереженням попереднього ризику. Кожного разу, коли ми збільшуватимемо розмір нашого депозиту на 10% -20%, ми можемо перераховувати кількість торгових лотів.

Наприклад:

Розмір депозиту — 11 000 $ 3% від 11 000 $ = 330$ 330$ / 35$ = 9,42$ Торгуємо 9 лотами

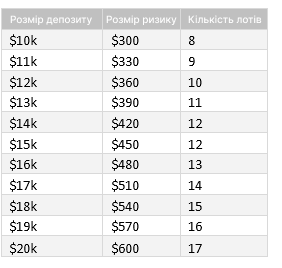

Все це набагато простіше уявити в таблиці:

Таблиця масштабування торгівлі

Коли наш депозит становить 10 000 доларів, ми торгуємо 8 лотами. Щоб збільшити розмір нашого рахунку на 10%, нам потрібно заробити 1000 доларів. За умови, що ми отримуємо 8 доларів за пункт при 8 лотах, розділимо 1000 доларів на 8:

1 000 доларів / 8 = 125 доларів або 125 пунктів

Отже, нам потрібно заробити всього 125 пунктів, щоб почати торгувати 9 лотами. Коли розмір нашого депозиту складе 11 000 доларів, нам знадобиться:

1 000 доларів / 9 = 111,11 долара або округлимо до 112 пунктів

Щоб заробити ще 1000 доларів.

Давайте складемо ще одну таблицю:

Тепер ви знаєте, скільки пунктів вам потрібно заробити, щоб почати торгувати більшим обсягом лотів.

Уявіть, що вам потрібно заробити 125 пунктів, щоб досягти наступної цілі. Якщо ви втратите 35 пунктів у втратній угоді, тепер вам потрібно заробити 160 пунктів. Якщо у вас буде 3 прибуткові угоди підряд (+150 пунктів), то вам залишиться заробити лише 10 пунктів. Тому розумною стратегією буде концентруватися лише на пунктах.

Менеджмент капіталу та очікувана дохідність

Очікувана торгівля – це один з найважливіших показників, про які повинен знати трейдер. Це середня прибуток або збиток, які можна очікувати від кожної угоди на основі вашого відсотка прибуткових угод, середнього розміру прибутку і середнього розміру збитку.

Ось математична формула для очікуваної доходності:

(Відсоток прибуткових угод х середній розмір прибутку) – (Відсоток збиткових угод х середній розмір збитку)

Давайте розглянемо це більш детально, використовуючи стратегію торгівлі за трендом. Зазвичай системи слідування за трендом мають низький відсоток переможних угод, але при цьому вони мають відносно великі середні прибутки в порівнянні з середніми збитками.

Відсоток прибуткових угод: 35%. Середній розмір прибуткової угоди: 1200$. Середній розмір збиткової угоди: 400$. Очікувана доходність = (35 х 1200) – (65 х 400) = 192$

Таким чином, дана стратегія слідування за трендом має очікувану доходність у 192 долари, що є середнім прибутком від кожної угоди.

Тепер давайте розглянемо ще один приклад. На цей раз ми розглянемо стратегію торгівлі на розвороті тренду. Такі розворотні стратегії, як правило, мають вищий відсоток прибуткових угод, а середні прибутки та збитки приблизно однакові.

Відсоток прибуткових угод: 60%. Середній розмір прибуткової угоди: 575$. Середній розмір збиткової угоди: 525$. Очікувана доходність = (60 х 575) – (40 х 525) = 135$

Багато трейдерів роблять помилку, коли спираються лише на відсоток прибутку при оцінці торгових систем. Як ви можете бачити з математики, відсоток прибуткових угод – це лише частина рівняння, і ви також повинні враховувати середню кількість прибутків та збитків, щоб дійсно оцінити переваги, які надає ваша торгова система.

Визначення вашої толерантності до ризику в конкретній сумі

Яка грошова сума вам готова втратити за одну угоду? Дуже важливо, щоб у вас була чесна відповідь на це питання.

Одна з головних причин, чому більшість трейдерів зазнають невдачі, полягає в завищеному ризику. Часто вони навіть не звертають уваги на розмір ризику у своїх угодах.

Проте недостатньо просто визначити розмір свого ризику на угоду у відсотках. Твердження, що ви будете ризикувати лише 1% або 2% від балансу свого рахунку, є поширеним, але не зовсім правильним підходом до грошового управління.

Якщо ви визначаєте розмір свого ризику лише у відсотках, ви не зможете адекватно сприймати конкретну суму грошей, якою ви ризикуєте. Ви скажете, що ризикуєте лише 2% від свого депозиту, але що, якщо ця сума становитиме 100$?

Для більшості трейдерів конкретна сума грошей є сильнішим емоційним спонуканням, ніж кількість відсотків. І це важливо брати до уваги. Якщо ви не визначаєте конкретну грошову суму, якою ви ризикуєте, це може стати для вас проблемою.

Припустимо, ви успадкували суму в розмірі 10 000$ і вирішили внести половину цієї суми на свій торговий рахунок. Ви займаєтеся трейдингом вже кілька років і, нарешті, почали отримувати стабільний прибуток протягом останніх шести місяців. До моменту успадкування розмір вашого торгового рахунку становив 1000$. Зараз він збільшився до 6000$.

Використовуючи грошове управління, ви визначили свій ризик на угоду як 2% від депозиту. Таким чином, раніше ви ризикували приблизно 20$ в одній угоді. Однак після додавання 5000$ на ваш рахунок, ваш ризик в 2% збільшився з 20 до 120 доларів. Чи готові ви втратити 120$ в наступній угоді? Ймовірно, ви не будете готові до такого ризику. Звичайно, ви можете сказати, що якщо б ви поступово збільшували розмір свого рахунку до 10 000$, ризик в 120$ не здавався б таким лякливим.

Чому професійні трейдери використовують традиційне правило 2%? Найчастіше через те, що вони мають значний розмір капіталу, і тому їм не потрібно сильно ризикувати для отримання суттєвого прибутку.

Завжди важливо визначати розмір свого ризику як за допомогою фіксованого відсотка, так і грошовою вартістю. У цьому випадку ви завжди будете усвідомлювати конкретну величину ризику, і вам буде легше контролювати свої втрати.

Плануйте свою торгівлю та грошове управління

Найкраща стратегія грошового управління не принесе вам користі, якщо у вас немає конкретного торгового плану.

Ваш торговий план не повинен бути надто складним. У більшості випадків достатньо просто визначити свою стратегію входу та виходу з угоди. Ця стратегія повинна включати місце для встановлення стоп-лосу, а також цілі щодо отримання прибутку. Якщо ви плануєте використовувати пірамідінг, важливо також визначити критичні рівні, на яких ви будете додавати відкриту позицію.

Після того, як ви визначили для себе всі важливі рівні, важливо, щоб ви не змінювали їх ні за яких обставин. Як тільки ви опинилися на ринку, ви втрачаєте об’єктивне сприйняття поточної ситуації. Тому важливо не піддаватися своїм емоціям і приймати всі важливі рішення заздалегідь.

Прекращайте свою торгівлю в разі черги збитків

Зупиніться та перегляньте свої дії, якщо торгівля не приносить прибутку.

Тепер, коли ви визначили ризик для кожної угоди та у вас є чіткий торговий план, настав час вирішити, коли варто припинити торгівлю у випадку черги збитків.

Допустимо, що ви тільки що зробили чотири невдалих угоди. Якщо ви ризикували 2% вашого депозиту в кожній угоді, це означає, що ви втратили 8% свого капіталу.

Незалежно від того, наскільки ви досвідчений трейдер, такі втрати завжди будуть впливати на ваші нерви. Вони можуть спонукати вас сумніватися у своїх здібностях, що неодмінно призведе до ще більших збитків. Це безвихідне коло, але його можна уникнути, якщо ви вчасно зупините свою торгівлю.

Наприклад, ви можете встановити обмеження на припинення торгівлі на рівні 10%. Це означає, що ви можете втратити 10% свого торгового рахунку, перш ніж вам доведеться зробити перерву. Повертаючись до нашого прикладу: після чотирьох невдалих угод ви все ще не досягли свого ліміту, оскільки ваші втрати складають 8%. Але якщо ви програєте наступну угоду, не відбивши попередні збитки, ваше обмеження набере чинності, і вам слід припинити торгівлю та зробити перерву.

Як довго ця перерва повинна тривати, вирішуєте ви. Повертайтеся до трейдингу, коли будете абсолютно спокійні та впевнені у собі.

Пам’ятайте, що чим менший розмір ризику на угоду, тим більше простору у вас є для збитків. Допустимий діапазон збитків може відрізнятися від трейдера до трейдера. З мого досвіду, прийнятний діапазон знаходиться десь між 5% і 10%. Це дозволить враховувати декілька послідовних збитків, але також дасть вам можливість не втратити занадто багато власних коштів.

Заключення

Мани-менеджмент і розробка ефективної стратегії контролю ризиків – це досить простий процес, якщо ви знаєте, що робити.

Точно так само, як і в стратегії цінового екшену, тут найкраще дотримуватися простого підходу. Роблячи свою торгівлю максимально простою, ви з більшою ймовірністю зможете дотримуватися заздалегідь встановлених правил.

Також важливо мати торговий план, який буде зрозумілий для вас і якому ви зможете щоденно слідувати. У кінці кінців, не план робить вас успішним, а ваша здатність слідувати йому.