Свічкові паттерни та моделі у технічному аналізі можна використовувати для передбачення майбутнього руху ціни. Перші світлофори на цьому шляху поставив Стів Ніссон у 1991 році у своїй книзі “Японські свічки. Графічний аналіз фінансових ринків”.

Наразі існує безліч свічкових паттернів, проте не всі з них працюють однаково добре, а їхнє визначення часто має суб’єктивний характер. Тому не варто приймати рішення про торгівлю, використовуючи лише одні паттерни. Найкраще комбінувати їх із рівнями підтримки й опору, скользячими середніми або іншими індикаторами технічного аналізу, що підсилюють сигнали для входу на ринок.

Запам’ятовування безлічі різних свічкових паттернів не так корисно, як розуміння того, що насправді стоїть за їх виникненням, і хто в даний момент контролює ситуацію на ринку — бики чи ведмеді.

Навчання читанню свічкових графіків є важливою отправною точкою для будь-якого технічного трейдера, який прагне отримати більше глибокого розуміння графіків в цілому. Як вам вже, можливо, відомо, перші свічкові паттерни були винайдені та розроблені в XVIII столітті. Найраніша згадка про свічковий графік була знайдена в Сакате, Японія, де продавець рису за ім’ям Мунехіса Хомма використовував щось схоже на сучасні моделі свічок для торгівлі на ринку рису в Оджіма, регіоні Осака.

Незважаючи на те, що барні і лінійні графіки були досить популярні серед західних трейдерів, на початку 1990-х років на західних фінансових ринках було представлено використання японських свічкових графіків та свічкових паттернів, підготовлених технічним Стівом Нісоном. Протягом останніх декількох десятиліть популярність свічкових графіків серед аналітиків західного ринку різко зросла завдяки їхнім високоточним прогнозам. Свічковий графік може відігравати вирішальну роль у кращому розумінні руху ціни та читанні потоку ордерів на фінансових ринках.

Зміст

Читання свічкових графіків

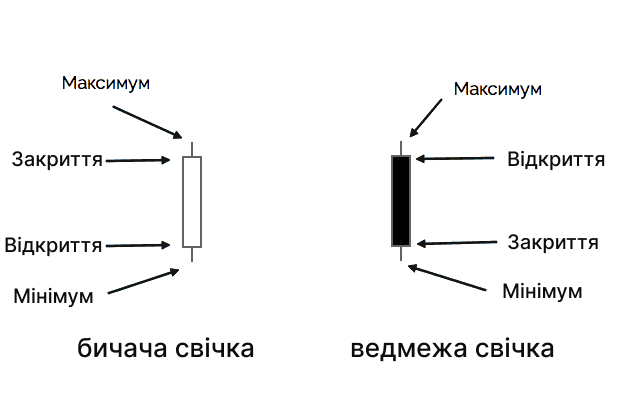

Перед тим як ви перейдете до аналізу свічкових паттернів, вам слід зрозуміти структуру кожної окремої свічки. Кожна свічка представляє певний період часу. Це може бути 1 хвилина, 60 хвилин, день, тиждень і так далі. Незалежно від періоду часу, свічка має чотири різних значення на графіку:

- Ціна відкриття на початку періоду часу.

- Ціна закриття в кінці періоду.

- Максимальна ціна за цей період часу.

- Мінімальна ціна за цей період часу.

При читанні свічки, ви отримуєте інформацію про те, чи був цей період часу биковим чи ведмежим, в залежності від ціни відкриття та закриття. Якщо ціна закриття вище ціни відкриття, то це бикова свічка. Якщо ж ціна закриття нижче ціни відкриття, то це ведмежа свічка. Верхній і нижній «вусики» вказують на максимальну та мінімальну ціни за цей період часу.’

Переваги та недоліки свічкових графіків

У порівнянні з лінійними графіками, свічка надає більше даних для аналізу. Хоча ті ж самі чотири значення можна отримати з барних графіків, бари використовують горизонтальні лінії з обох сторін вертикальної лінії, щоб відображати ціни відкриття та закриття. Проте ряд свічок на графіку може допомогти трейдерам точніше визначити характер руху цін на ринку, що сприяє у процесі прийняття рішень.

За допомогою свічок набагато легше інтерпретувати цінову дію протягом певного періоду часу, оскільки бикова свічка показує повне тіло з попередньо визначеним кольором, а ведмежа свічка – повне тіло з іншим попередньо визначеним кольором. Через це багато професійних трейдерів перейшли на використання свічкових графіків, оскільки вони легко інтерпретуються та мають просту візуальну привабливість.

Хоча свічкові графіки значно спрощують інтерпретацію цінового руху, їм не вистачає плавності лінійного графіка, особливо коли ринок відкривається з великим гепом. Тому іноді професійні трейдери використовують ковзну середню за певний період часу, щоб побачити наявність або відсутність тренду на ринку.

Свічкові паттерни та їх типи

Упродовж років японські трейдери розробили різноманітні свічкові паттерни, що ґрунтуються на історичних цінових рухах. Кожен трейдер повинен вкласти свій час у вивчення цих моделей, оскільки це надасть більш глибоке розуміння графіків взагалі. Свічкові паттерни можуть допомогти вам інтерпретувати рух цін на ринку та робити прогнози стосовно негайного напрямку ціни для обраного активу.

Хоча існує безліч різних паттернів, ми обговоримо деякі з найпопулярніших, що допоможуть вам вивчити графіки як професійний трейдер.

Читання свічок може дати нам інформацію про три ринкових настрої: биківський, ведмежий або нейтральний.

Нижче наведені деякі паттерни, які допоможуть нам оцінити настрій ринку:

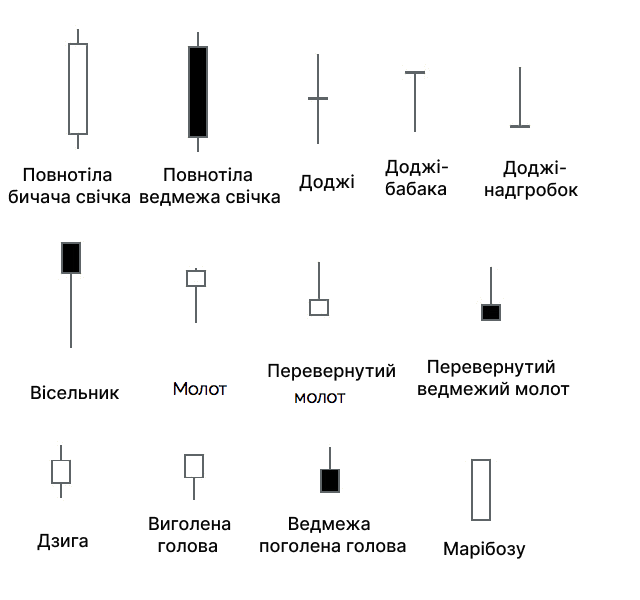

Наприклад, повна бикова свіча свідчить про продовження бикового тренду, тоді як повна ведмежа свіча свідчить про продовження ведмежого тренду. З іншого боку, свіча доджі вказує на нейтральний стан ринку.

Коли ви бачите свічкові патерни, ви повинні запам’ятати, які форми свічок вказують на биковий, які на ведмежий настрій, а які на нейтральний стан ринку.

Якщо ви аналізуєте графік і виявляєте бикову свічу, ви можете розглядати можливість розміщення ордера на купівлю. З іншого боку, якщо ви виявите ведмежу свічу, ви можете розмістити ордер на продаж. Однак, якщо ви помітили свічу доджі, краще залишитися поза ринком.

Одним з найважливіших моментів, які варто враховувати, є місце формування свічок. Наприклад, доджі-надгробок, який з’являється у верхній частині висхідного тренду, може вказувати на зміну тренду. Однак, якщо та ж сама модель з’явилася під час тривалого низхідного тренду, це не обов’язково означає продовження ведмежого тренду.

Після того, як ви вивчите прості свічкові патерни, ви можете перейти до складніших, таких як бикові і ведмежі формації з трьох свічок.

Основна відмінність між простими і складними свічками полягає в кількості свічок, необхідних для їх формування. В той час, як простий патерн, такий як молоток, потребує однієї свічки, більш складні патерни зазвичай потребують двох або більше свічок для формування.

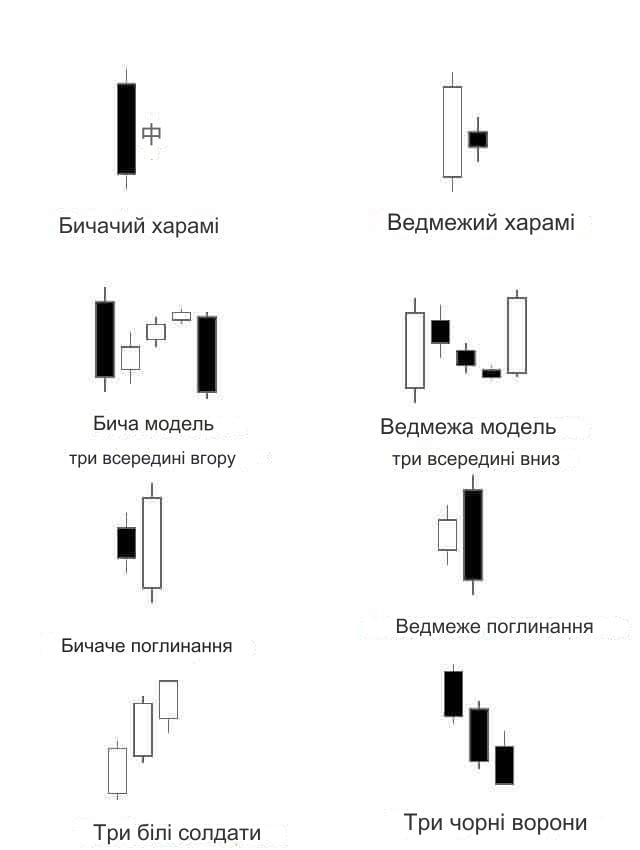

Наприклад, для бикового харамі потрібні дві свічки, для патерна “Три білі солдата” потрібні три, а для формування “3 внутрішні вгору” потрібні 4 свічки.

Знову ж таки, пам’ятайте, що незалежно від складності, розташування всіх цих простих і складних свічкових патернів є одним з найважливіших аспектів читання графіків.

Як розуміти свічкові патерни?

Усі розворотні патерни по суті однакові. Щоразу, коли якийсь із них формується в тренді, вони означають потенційне закінчення поточної тенденції.

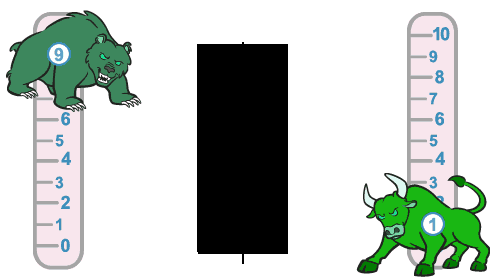

Медвежа свіча – це яскравий знак переваги медведів над биками. Коли сила медведів перевищує силу биків, народжується медвежий тренд. Якщо цей стан триває протягом тривалого часу, ви побачите, що медведі мають перевагу на ринку.

У момент нисходячого тренду, коли на ринку виникає свічка з короткими тінями, це свідчить про появу невизначеності.

При вивченні торгівлі свічками ви, напевно, натрапите на десятки різних свічкових паттернів як у книгах, так і на веб-сайтах. Проте, на мою думку, вам не варто намагатися запам’ятовувати їх. Це може навіть зашкодити вашій торгівлі, якщо ви будете занадто усвідомлені формуванням окремих свічкових моделей.

З наведеними нижче принципами ви зможете інтерпретувати 90% усіх цінових графіків, і вам не доведеться запам’ятовувати будь-які штучні формації.

4 Поради щодо торгівлі свічковими паттернами

Контекст та розташування: ключові принципи

Вся концепція цінової дії та торгівлі японськими свічками базується на цьому принципі. Контекст означає, що ви завжди розглядаєте поточну свічку у контексті всього ринку. Занадто багато трейдерів надають велике значення окремим свічкам і забувають дивитися на картину в цілому.

Розташування означає, що ви торгуєте лише на важливих цінових рівнях підтримки та опори. Наприклад, пін-бар, що виникає на важливому рівні, набагато значущіший, ніж випадковий пін-бар у середині вашого графіка.

Розмір свічки: індикатор сили та динаміки ринку

Розмір свічки може розповісти багато про силу, динаміку та напрямок руху ринку у данний момент. Коли свічки стають більшими, це сигналізує про сильніший тренд. Маленькі свічки після тривалого ралі можуть передвіщати зворот або завершення тренду.

Розмір тіні свічки: індикатор рівня підтримки або опору

Довгі тіні на ключових рівнях підтримки або опору часто вказують на можливий зворот на ринку. Тіні зазвичай вказують на відскок ціни або невдалий спроби продовжити ціну вище або нижче важного цінового рівня.

Розмір тіла свічки: відстань від відкриття до закриття

Тіло представляє собою відстань, яку пройшла ціна від моменту відкриття до закриття. Тіло завжди потрібно інтерпретувати в контексті розміру всієї свічки і її тіней:

- Маленьке тіло з великими тінями вказує на нерішучість.

- Велике тіло без тіней демонструє силу.

- Невелике тіло без тіней говорить про відсутність інтересу.

- Велике тіло з довгими тінями демонструє високу волатильність та значну активність на ринку.

Марібозу

Свічка Марібозу не має жодних тіней. Це потужна модель продовження тенденції, яка свідчить нам, що бики або ведмеді повністю контролюють ситуацію на ринку.

Подумайте про це у термінах битви між биками та ведмедями. У випадку бикового Марібозу, коли свічка відкрилася, ведмеді не змогли навіть каплину протолкнути ціну вниз. Вона відразу пішла вгору без будь-яких відбоїв. Зворотне справедливо для ведмежого Марібозу. Оскільки у биків або ведмедів так багато сил, логічно очікувати, що їх вистачить і на наступні свічки, і тенденція буде продовжуватися.

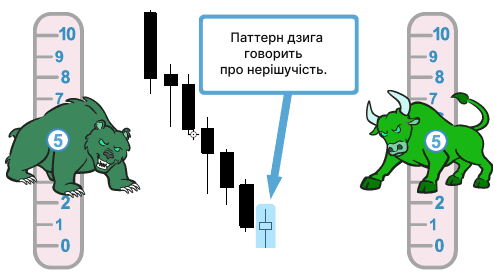

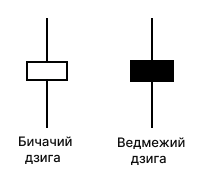

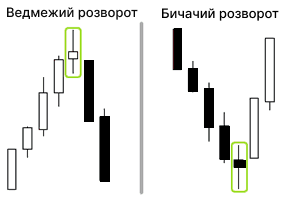

Дзига

Свічковий паттерн вказує на запеклу битву між биками та ведмедями. Ніхто ще не виграв битву, тому свічка закривається поблизу ціни відкриття. Як ведмеді, так і бики намагалися протолкнути ціну у своєму напрямку, але цього їм не вдалося.

Тіло дзиги може бути як биковим, так і ведмежим – це не так важливо. Важливо, що на обох кінцях є дві тіні, які набагато більше, ніж тіло свічки. Поява паттерну дзига в тренді вказує на невизначеність подальшого руху.

Паттерн дзига часто також може вказувати на можливе завершення і реверс поточної тенденції.

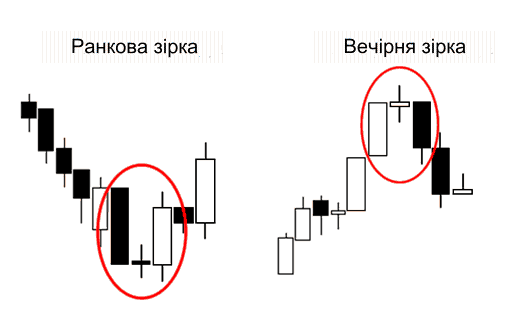

Утрення зоря та вечірня зоря

Ранковий та вечірній зірки – це ключові паттерни, які вказують на можливий реверс тренду під часбичого руху. Коли в тенденції появляється волчок, це вказує на невизначеність. Але коли на сцені виходить велика ведмежа свічка проти тренду, ведмеді остаточно перемагають, і ймовірно, що тренд розвернеться. Ця формація відома як ранкова зірка або вечірня зірка.

Вечірня або ранкова зірка найчастіше використовується на денних графіках, проте вони можуть бути застосовані й на молодших таймфреймах.

Формування та послідовність свічок:

- Під час висхідного тренду: довга зелена свічка – дуже маленька свічка – велика червона свічка.

- Під час низхідного тренду: довга червона свічка – дуже маленька свічка – велика зелена свічка.

Модель підсилює появу гепу.

Це класичний паттерн реверсу. Після сильного тренду волатильність зростає, але ціна не може продовжити свій рух. Третя свічка підтверджує зміну тренду.

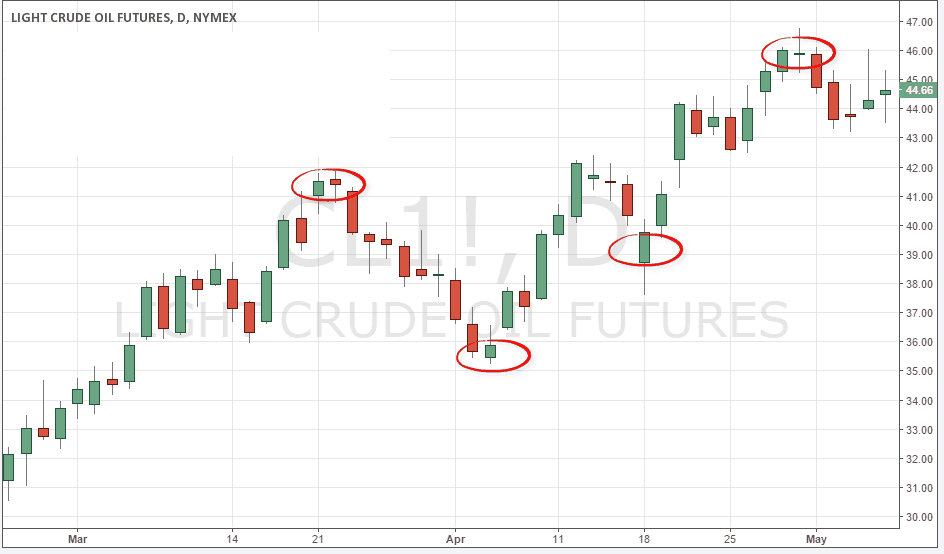

Доджі

Доджі можуть мати різні форми та розміри, але всі вони характеризуються повним відсутнім тілом свічки. Це означає, що ціна закривається у тому ж місці, де було відкриття. Звичайно, ідеальні доджі будуть з’являтися досить рідко, тому тіло свічки може бути просто невеликим.

Доджі також свідчать про невизначеність, і в цьому вони схожі на дзига. Кожен раз, коли ви бачите доджі на своєму графіку, це означає, що між биками та ведмедями йде запекла битва. І в кінці кінців жодна з сторін не виграє цей бій.

Доджі вказують на нерішучість та можливий реверс, якщо вони з’являються в тренді. Наприклад, якщо доджі формується в бичому тренді, це говорить нам про те, що сила биків вичерпується, і ведмеді починають все більше протиставлятися.

Свічка доджі має дуже мале тіло і довгі тіні з обох сторін. Тіні зазвичай мають однаковий розмір. Доджі часто з’являються після сильних трендових рухів або на попередніх рівнях підтримки або опору.

Доджі сам по собі не є сигналом і не повинен торгуватися окремо. Важливо пам’ятати, що доджі – це свічка невизначеності. Після тривалого і сильного ралі доджі показує, що ринок зупинився і зараз відбувається переоцінка ситуації на ринку.

Розмір тіней часто може багато розповісти про динаміку покупців та продавців. Довгі тіні вказують на сильну боротьбу між биками та ведмедями, а маленькі тіні показують неактивну торгівлю і спокій на ринку.

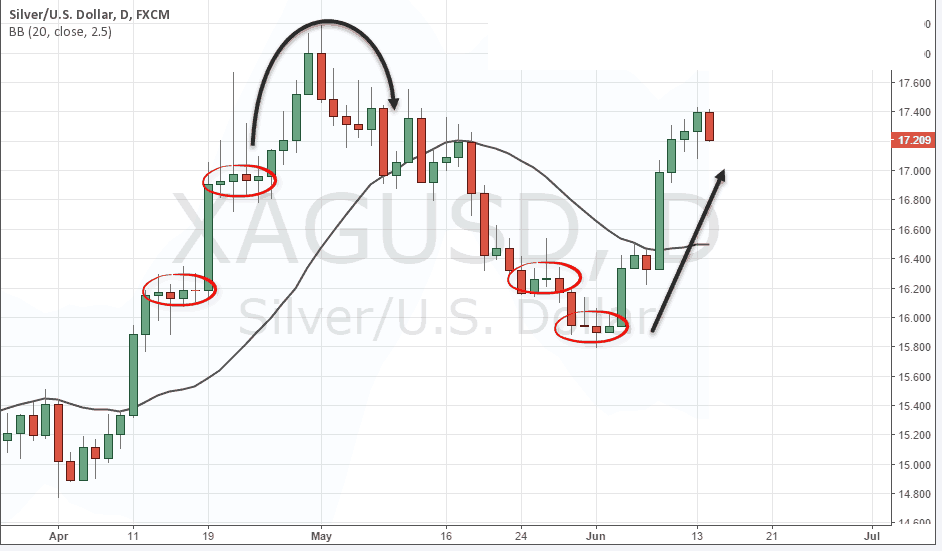

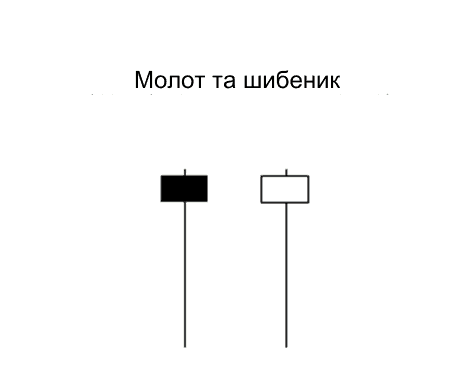

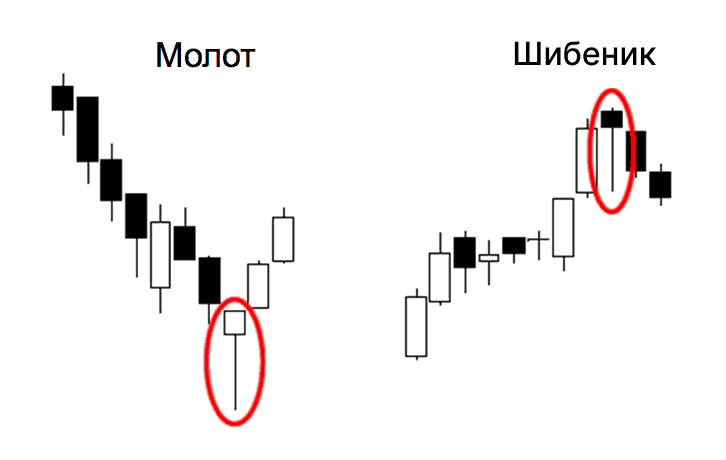

Молот і повішений

Свічкові паттерни “Молот” і “Повішений” здаються зовсім однаковими, але мають абсолютно різні значення залежно від місця появи на графіку. Обидва вони мають маленькі тіла (чорні або білі), довгі нижні тіні та короткі або зовсім відсутні верхні тіні.

Молот – це бичий реверсивний паттерн, який утворюється під час низхідного тренду. Він так називається, оскільки ринок досягає свого мінімуму і “ударяється” об нього, як молот.

Довга нижня тінь вказує на те, що продавці тиснули ціну вниз, але покупці змогли подолати тиск на продаж, і ціна закрилася поблизу відкриття.

Просто тому, що ви бачите появу молота в низхідному тренді, це ще не означає, що потрібно відкривати позицію на покупку. Більш надійним фактором, який вказує на реверсію тенденції, буде поява бичачої свічки після молота.

Критерії молота:

- Довжина тіні приблизно в два-три рази більше довжини тіла свічки.

- Верхня тінь практично відсутня.

- Тіло молота знаходиться в межах діапазону попередньої свічки.

- Колір свічки не має значення.

Повішений: повішений – це ведмедячий реверсивний паттерн, який вказує на сильний рівень опору.

Коли ціна зростає, поява повішеного свідчить про те, що тиск продавців починає зміцнюватися, і напрямок поточного тренду може змінитися.

Критерії для повішеного такі ж, як і для молота.

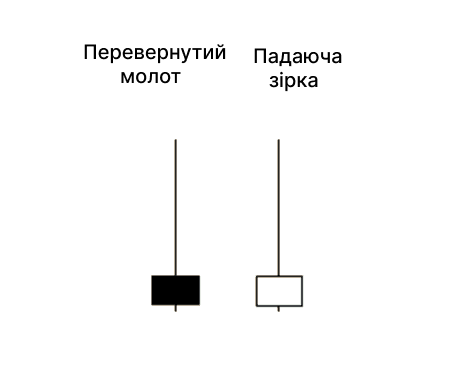

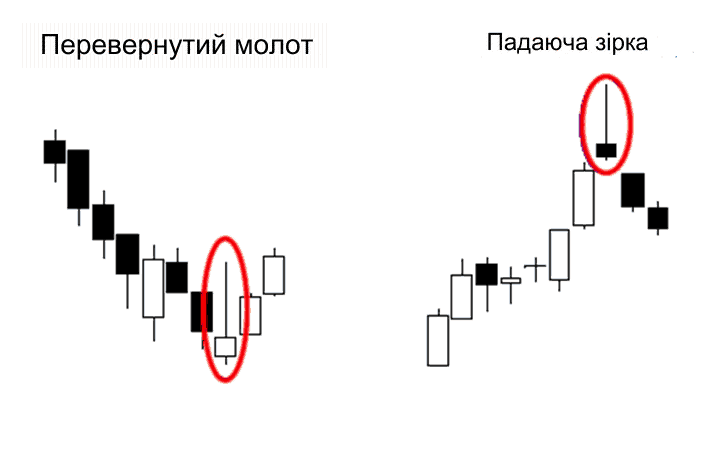

Перевернутий молот і падаюча зірка

Свічкові паттерни перевернутий молот і падаюча зірка виглядають дуже схоже. Їхня єдина відмінність полягає у тому, чи з’являються вони в низхідному чи в висхідному тренді.

Перевернутий молот сигналізує про бичий реверс.

Падаюча зірка сигналізує про ведмежий реверс.

Обидва паттерни мають маленькі тіла, довгі верхні тіні та невеликі або зовсім відсутні нижні тіні.

Перевернутий молот з’являється після падіння ціни і нагадує про можливий реверс. Його довга верхня тінь показує, що спочатку покупці просували ціну вгору, але потім ініціатива перейшла до продавців. Проте покупці змогли змінити ситуацію, закривши свічу незначно вище рівня відкриття.

Оскільки продавці не змогли знизити ціну, це свідчить про те, що всі, хто вже хотів продати, вже продали, і продавців більше не залишилося. А якщо продавців більше немає, то залишаться лише покупці.

Падаюча зірка — це ведмежий паттерн реверсу, який виглядає ідентично перевернутому молоту, але з’являється після висхідного тренду. Вона свідчить про те, що покупці намагалися підняти ціну вгору, але їх наздогнали продавці. Оскільки більше не залишилося покупців, ціна, ймовірно, розвернеться.

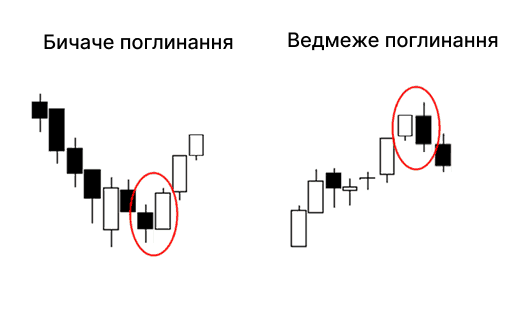

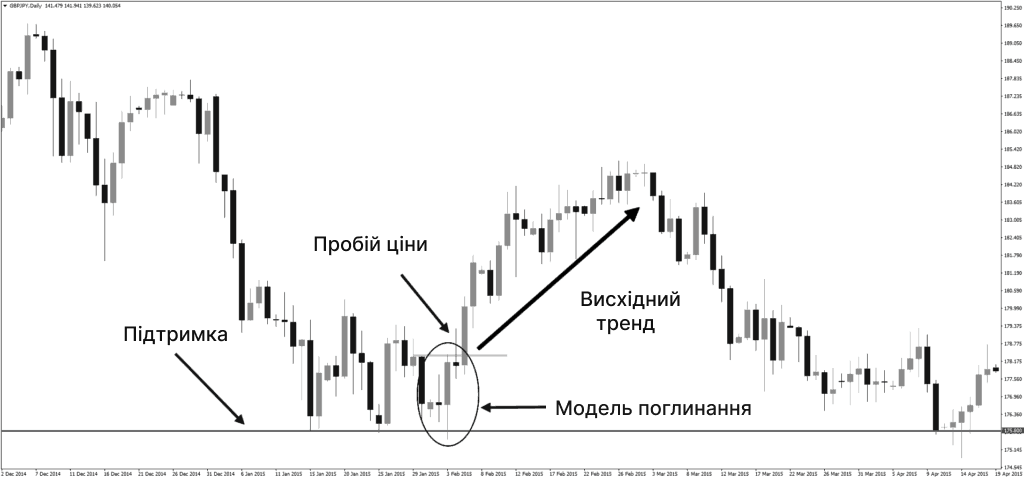

Модель поглинання чи зовнішній бар

Модель поглинання вказує на сильний реверс і складається з двох свічок. Друга свічка, яка є биковою, повністю поглинає першу ведмежу свічку. Це означає, що продавці втратили ініціативу після нещодавнього низхідного тренду, і бики тепер повністю контролюють ситуацію.

З іншого боку, ведмеже поглинання показує нам протилежну картину. Цей паттерн виникає, коли за биковою свічкою відразу слідує ведмежа свічка, яка повністю поглинає її. Це означає, що продавці перемогли покупців і тепер, ймовірно, відбудеться сильне падіння.

Поглинання є дуже сильним сигналом, особливо якщо воно виникає в правильному місці і контексті. Ця модель має більше значення, якщо перша свічка має маленькі тіні, а друга свічка набагато більша за першу.

Під час трендів часто можна помітити, що паттерни поглинання виникають під час відступів, тому цей паттерн можна використовувати для додавання до існуючої угоди або для пошуку нової точки входу.

Внутрішній бар та фейки

Внутрішній бар – це як маленька зупинка на дорозі, де ціна затримується в межах попереднього руху.

Фейки відбуваються, коли після внутрішнього бару ціна пробиває максимум або мінімум внутрішнього бару, а потім раптово розвертається. Це як покидьок, який вже майже виловив рибу, але раптом втрачає її.

Очікування на з’явлення свічки після внутрішнього бару – ключ до успішної торгівлі за цією моделлю. Велика частина трейдерів використовує відстрочені ордери для торгівлі внутрішніми барами, що робить їх стопи дуже вразливими. Ось чому патерни фейків часто можна побачити після внутрішніх барів.

Внутрішній бар сигналізує тимчасову паузу в торговій активності на ринку і, як правило, виникає після тривалих трендів або на початку нового тренда. Це як перерва на каву для трейдера ринку.

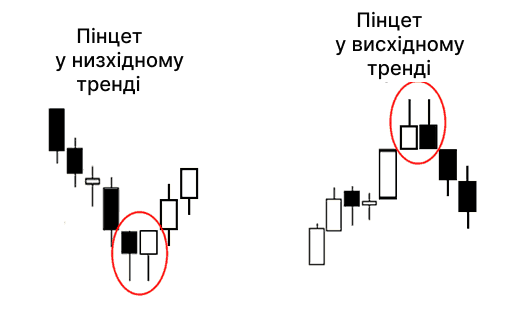

Пінцет

Патерн пінцета зазвичай з’являється після тривалого вгородженого або зниженого тренду і вказує на швидкий поворот.

Після тривалого напрямку руху ринку патерн пінцета може вказувати на можливий зміну напрямку. Це як виразне “псування партії”, коли тренд раптово змінюється.

Основні характеристики пінцета

Справжній ефект виявляється, коли:

- Перша свіча відповідає поточному тренду: якщо ціна росте, перша свіча повинна бути биковою; якщо ціна падає, перша свіча повинна бути ведмежою.

- Друга свіча протилежна попередньому тренду: якщо ціна росте, друга свіча повинна бути ведмежою; якщо ціна падає, друга свіча повинна бути биковою.

- Тіні свічок повинні мати однакову довжину.

Завіса з темних хмар та просвіт у хмарах

Завіса з темних облаків – це патерн обертання, що з’являється після висхідного тренду, коли ціна відкриття ведмежої свічі вище, ніж максимум попередньої бикової.

Патерн “просвіт в облаках” з’являється в кінці низхідного тренду.

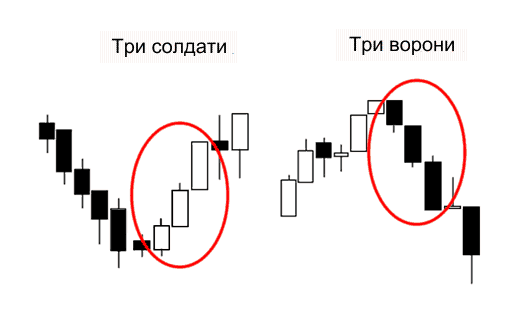

Три солдата і три ворони

Патерн “три солдата” виникає, коли за низхідним трендом слідує три бикові свічки, що сигналізує про реверс.

Патерн “три ворони” — це протилежність “трьох солдатів”. Він формується, коли за восходящим трендом слідує три ведмедів свічки, що вказує на ймовірний реверс тренду.

Патерн “Три солдати” є потужним сигналом реверсу, особливо коли він з’являється після тривалого низхідного тренду.

Характеристики паттерну:

- Розворотна свіча: перша свіча від трьох солдат називається реверсивною. Вона завершує низхідний тренд.

- Розмір другої свічки: для визнання паттерну дійсним, друга свічка повинна бути більшою за розміром, ніж реверсивна свічка. Крім того, друга свічка повинна закриватися близько до свого максимуму, залишаючи невелику тінь.

- Розмір третьої свічки: Для остаточного формування паттерну “Три солдата”, остання свічка повинна бути принаймні такого ж розміру, як друга свічка, і бути без тіні або мати невелику тінь.

Обернене стосується патерну “Три ворони”.

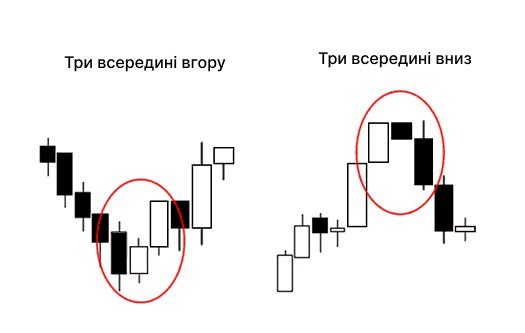

Три всередині вгору і три всередині вниз

Паттерн “Три внутрішні свічки вверх” є свічковим патерном реверсу тренду, що свідчить про можливе завершення низхідного тренду та початок нового висхідного тренду.

Характеристики паттерну:

- Розмір першої свічки: розмір першої свічки повинен бути більшим за розмір медвежої свічки.

- Розміщення другої свічки: друга свічка повинна знаходитися всередині діапазону першої свічки.

- Закриття третьої свічки: третя свічка повинна закриватися вище максимума першої свічки, щоб підтвердити, що покупці повністю подолали силу низхідного тренду.

Аналогічно формується патерн “Три внутрішні свічки вниз”, який виникає в кінці висхідного тренду.

Як розуміти графіки та свічкові патерни?

Наразі ви повинні мати хороше уявлення про те, як читати як прості, так і складні свічкові патерни. Давайте тепер спробуємо проаналізувати графіки, щоб побачити, як ми можемо торгувати, використовуючи вивчені нами моделі.

Це важливий крок, оскільки дозволяє нам перевірити наші знання на практиці і розвинути вміння правильно реагувати на різноманітні ринкові умови.

У цьому прикладі ми бачимо, що ціна відбивалася від сильного рівня підтримки, але не змогла пробитися нижче. Третій спробі ціна дійсно прорвалася через рівень підтримки, але ринок швидко розвернувся і сформував паттерн “Поглинання”, який сигналізував про подальший ріст ціни.

У цей момент деякі початківці можуть впізнати биківський настрій і відразу відкрити угоду на покупку. Однак професійні трейдери не тільки чекають формування свічкових патернів навколо ключових точок розвороту, таких як цей рівень підтримки, вони також будуть чекати підтвердження для входу в угоду.

Наступного дня ціна прорвалася вище максимуму поглинання биківської свічки, що підтвердило, що протягом наступних декількох днів на ринку відбуватиметься биківський ріст.

Професійні трейдери чекають цього підтвердження, оскільки вони розуміють концепцію потоку ордерів і вірять у самореалізуючу пророцтво.

Більшість великих банків і хедж-фондів також спостерігають за ключовими рівнями ринку і рухом цін на критичних рівнях. Як тільки сформується биківська свіча біля критичного рівня підтримки, вона викличе значну кількість відкладених ордерів на покупку трохи вище максимума цієї биківської свічки. Коли ціна проникне вище максимума, вона запустить ці ордери, що додасть додатковий биківський поштовх на ринку.

Застосовуючи свічкові патерни з додатковими факторами технічного аналізу, ми отримуємо потужну комбінацію умов для отримання прибутку. Це те, що намагаються робити професійні трейдери.

Якби той же патерн “Поглинання” з’явився на вершині довгого восходящого тренда, це також сигналізувало б про додатковий биківський ріст на ринку, але цей сигнал був би набагато менш сильним. Оскільки ринок вже був в восходящому тренді, у нього, можливо, не було достатнього поштовху, щоб витягнути ціну набагато вище.

Проте в даному випадку ринок уже торгувався в діапазоні протягом кількох днів. Як ви можливо знаєте, коли ринок консолідується протягом певного часу, він в основному налаштований на прорив в тому або іншому напрямку.

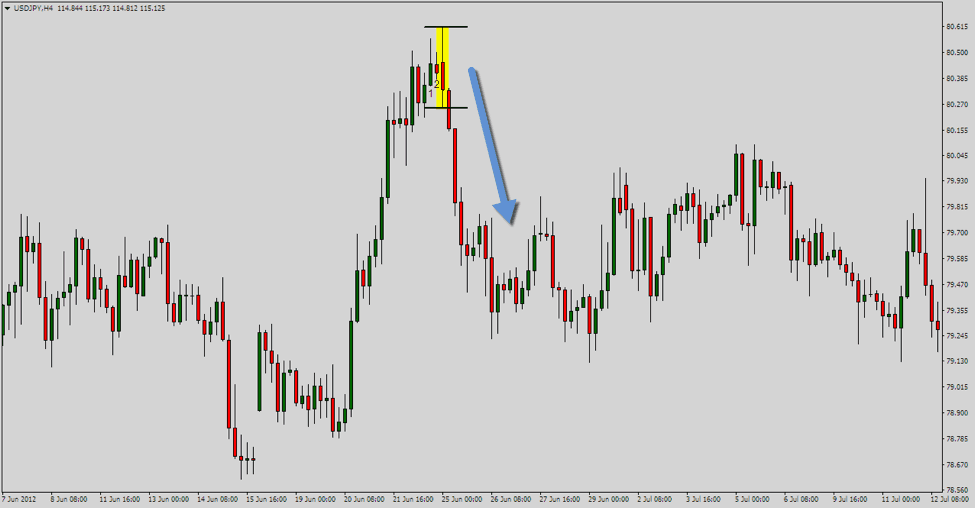

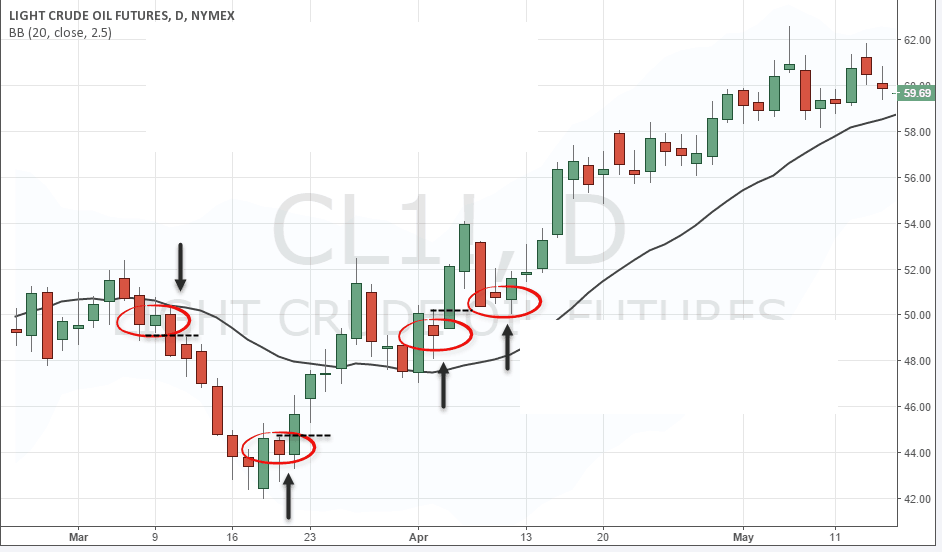

Ми бачимо дві різні моделі свічок, що запускають дві різні угоди. У першому випадку патерн “Поглинання” з’являється під час нисходящого тренду і надає трейдерам сигнал продовження тренда. У другому випадку патерн “Три білих солдата” з’являється в нижній частині цього нисходящого тренду, що викликає новий биковий тренд.

У першій угоді ціна вже рухається вниз. Як тільки ведмежа свічка прорвала рівень підтримки нижче рівня, відкрилася можливість продовження тренда. Наступного дня ціна проникла нижче мінімума поглинаючої ведмежої свічки і підтвердила угоду, яка ініціювала ордер на продаж.

Цей приклад демонструє, що якщо ви знаєте, як використовувати злиття рівнів підтримки і опору разом з патернами свічок, це можна використовувати для запуску сигналів продовження тренда.

У другій угоді патерн “Три білих солдата” з’явився в нижній частині цього нисходящого тренду. Розумним кроком буде зачекати, доки ринок підтвердить цей сигнал, а це означає, що якби ціна не прорвалася вище максимума цієї фігури, ви не увійшли б до угоди.

Свічкові патерни та технічний аналіз

Читання свічкових графіків у значній мірі ґрунтується на принципі технічного аналізу, що передбачає, що, незалежно від базових фундаментальних або економічних умов, поточна ринкова ціна відображає всю відому інформацію про вибраний актив.

Технічним трейдерам часто не обов’язково важливо, чому ціна рухається у певному напрямку. Замість цього, вони більше зацікавлені в тому, які тенденції спостерігаються на ринку у данний момент і як вони можуть цим скористатися. Крім того, технічні трейдери розуміють, що існує багато основних причин коливань ринку з плином часу, і часто ринок діє не завжди “раціонально”.

Читання свічкових графіків може бути найбільш корисним у цих нестабільних періодах ірраціональної поведінки ринку.

Трейдери можуть застосовувати технічні показники перекупленості та перепроданості, такі як стохастик або індекс відносної сили RSI, щоб визначити, коли можуть бути присутні такі ірраціональні ринкові умови.

Наприклад, трейдер спочатку буде чекати сигналу про те, що ринок перейшов у стан перекупленості або перепроданості. У цей момент вони будуть шукати сигнал про зміну тенденції на ринку. Часто цей сигнал з’являється у формі конкретного свічкового паттерну.

Розміщення ордерів, використовуючи цю комбінацію технічних показників, може значно підвищити точність угод.

Після вивчення правильного читання свічкових паттернів та їх поєднання з торговельною стратегією, ви зможете покращити загальну ефективність своєї торгівлі.