Коли ми говоримо про скользящу середню, ми маємо на увазі індикатор, який обчислює середню ціну за певний період часу. Наприклад, для 20-денної скользящої середньої індикатор обчислює середню ціну за останні 20 свічок. Це дозволяє нам отримати уявлення про те, як виглядає ця стратегія на графіку.

Зміст

Як працює індикатор скользяща середня?

Уявіть, що акція ABC має такі ціни закриття протягом останніх 20 днів…

1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20 доларів.

Отже, яка середня ціна за останні 20 днів?

Нам потрібно додати кожну з цін за останні 20 днів і розділити на 20. Це дає нам:

[1 + 2 + 3 + 4 + 5 + 6 + 7 + 8 + 9 + 10 + 11 + 12 + 13 + 14 + 15 + 16 + 17 + 18 + 19 + 20] / 20 = 10,5

Це означає, що значення скользящої середньої за 20 днів складає 10,5 доларів США. Якщо акції ABC закриваються на рівні 30 доларів на 21-й день, яка буде 20-денна скользяща середня? Знову ж таки, нам потрібно додати останні 20 цін закриття і розділити їх на 20. Це дає нам:

[2 + 3 + 4 + 5 + 6 + 7 + 8 + 9 + 10 + 11 + 12 + 13 + 14 + 15 + 16 + 17 + 18 + 19 + 20 + 30] / 20 = 11,95

Це означає, що значення скользящої середньої за 20 днів складає 11,95.

Значення скользящої середньої за 20 днів буде відображатися на графіку у вигляді “точок”. При формуванні нових цін 20-денна скользяща середня перераховується, і вона буде відображатися на графіку у вигляді нової “точки”. Коли ви з’єднуєте “точки”, це стає лінією на вашому графіку.

Як використовувати 20-денну скользящу середню для визначення угод з високою ймовірністю прориву?

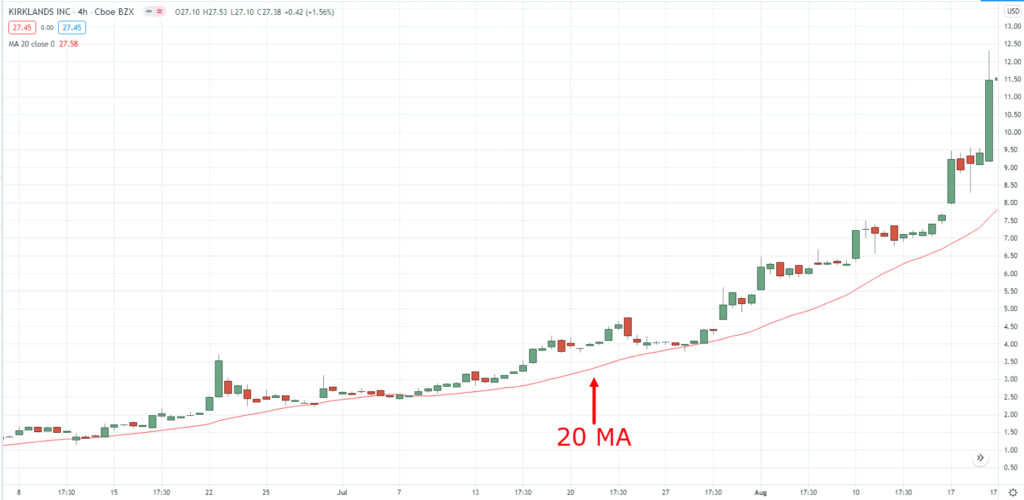

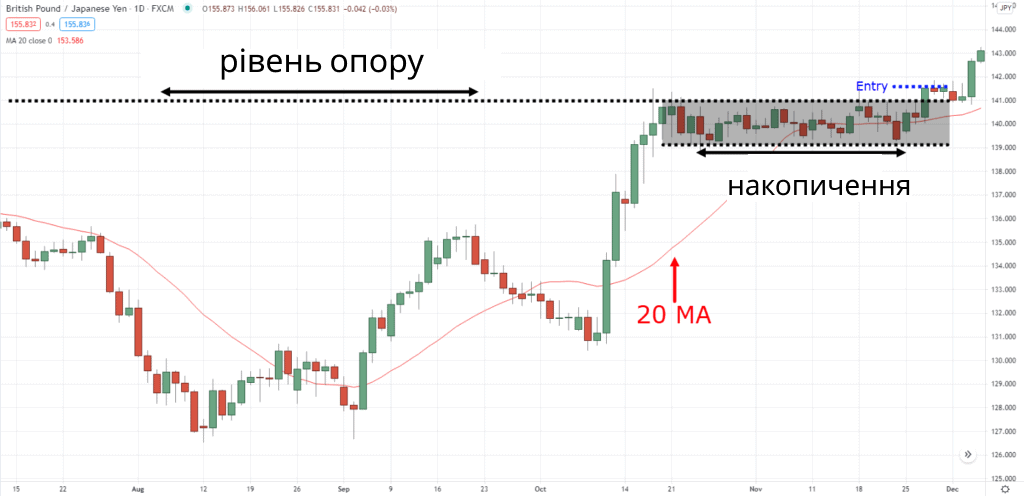

Якщо ви прагнете знайти можливості для торгівлі з мінімальним ризиком та високим прибутком, тоді вам варто шукати прориви з наростаючою активністю – щільним консолідаційним періодом, який утворюється перед проривом.

Чому важливо спостерігати за зростанням ціни?

Це ознака сили коли відбувається зростання, це означає, що покупці готові купувати за більш високі ціни (навіть перед опорою). Це свідчить про силу і натяк на те, що ринок може рванутися вгору.

Вигідне співвідношення ризику до прибутку Якщо ви торгуєте на “звичайних” проривах, ваш стоп-лосс зазвичай розташовується нижче мінімуму діапазону (або підтримки). Як ви розумієте, це занадто широкий рівень стоп-лоссів. Але якщо ви торгуєте на проривах з зростанням, то ви можете користуватися мінімумом зростання, щоб встановити свій стоп-лосс.

Це зменшує розмір вашого стоп-лосса, дозволяє вам збільшувати розмір позиції і поліпшує співвідношення ризику до прибутку по угоді.

Як правильно його ідентифікувати?

Ну, ви можете подивитися на свій графік і переконатися, чи є зростання, яке формується. Як альтернативу, ви можете використовувати 20-денну скользящу середню, яка може допомогти вам з цим.

Дозвольте ціні підійти до опори. Почекайте, поки 20-денна скользяща середня “догонить” мінімум зростання. Купуйте прорив, коли ціна пробиває опір.

Чи означає це, що нарастання використовується лише в діапазоні?

Ні. Тому що ви також можете застосувати ту ж саму концепцію до ринку з трендом, про що я розповім пізніше

Продовження тренду: важливість пробоїв

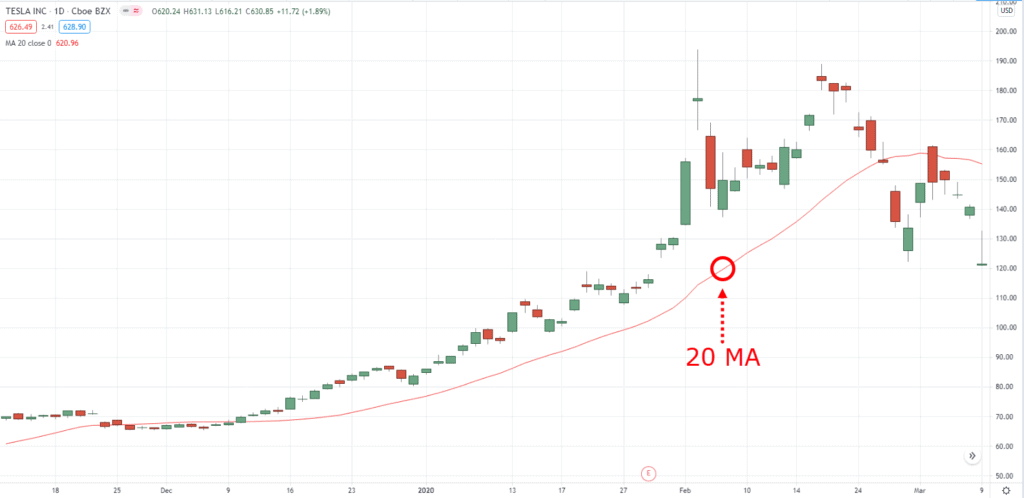

Давайте розглянемо графік нижче.

Майстерність в управлінні трендами: стратегія нарощення

Новачку здається важко сприйняти частину руху. Але якщо ви розумієте концепцію наращування, то це зовсім інша історія. Ось як це працює на трендовому ринку.

- Визначте трендовий ринок.

- Дайте ціні наростати.

- Дочекайтеся, поки 20-денна проста рухома середня наздожене зростанню ціни.

- Купуйте при прориві, коли ціна пробивається вище нарастання.

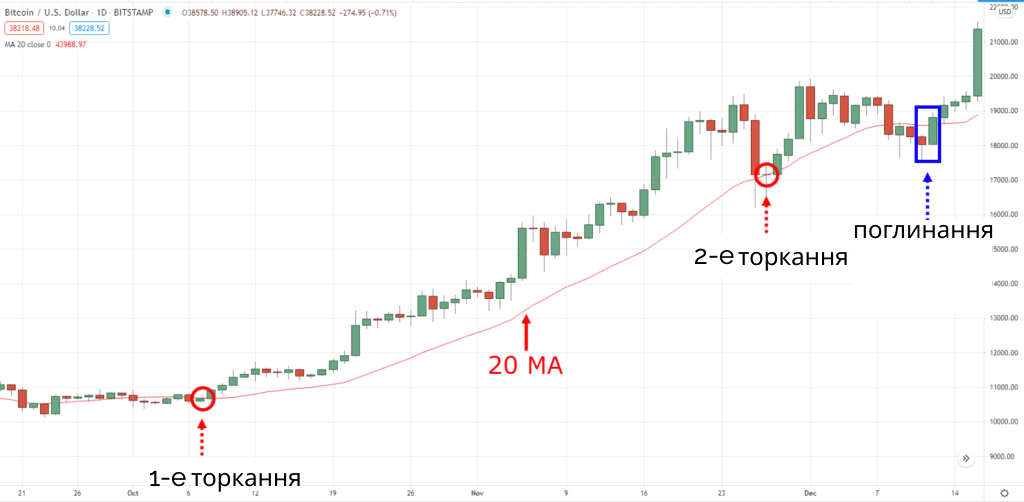

20-денна скользяща середня: як точно визначити час для входу під час відбою

На ринку з сильним трендом глибина відбою є недовготривала, що може ускладнити вибір часу для входу, якщо ви не знаєте, на що звернути увагу. Тому в таких ринкових умовах корисна 20-денна скользяща середня, оскільки вона може досить швидко реагувати навіть на короткий відбій.

Ось як це працює:

- Визначте трендовий ринок, який відскочив від 20-денної скользящої середньої принаймні двічі.

- Зачекайте відбою до 20-денної скользящої середньої.

- Шукайте биковий відбій ціни навколо 20-денної скользящої середньої.

- Відкрийте довгу позицію на наступний день.

Яка краща: 20-денна чи 30-денна скользяща середня?

Немає найкращої скользящої середньої, оскільки головне – це концепція. Дозвольте мені навести вам приклад.

На ринку з сильним трендом ви можете використовувати 20-денну скользящу середню для визначення часу входу під час відбиття. Але якщо ви вирішите використовувати 30-денну скользящу середню, чи матиме це велике значення?

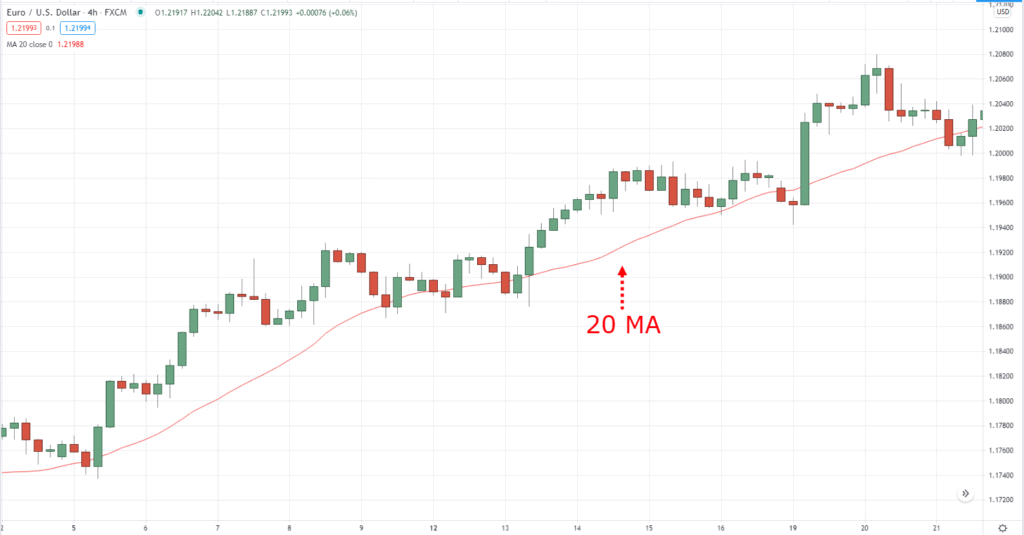

Це 20-денна скользяща середня (червона лінія).

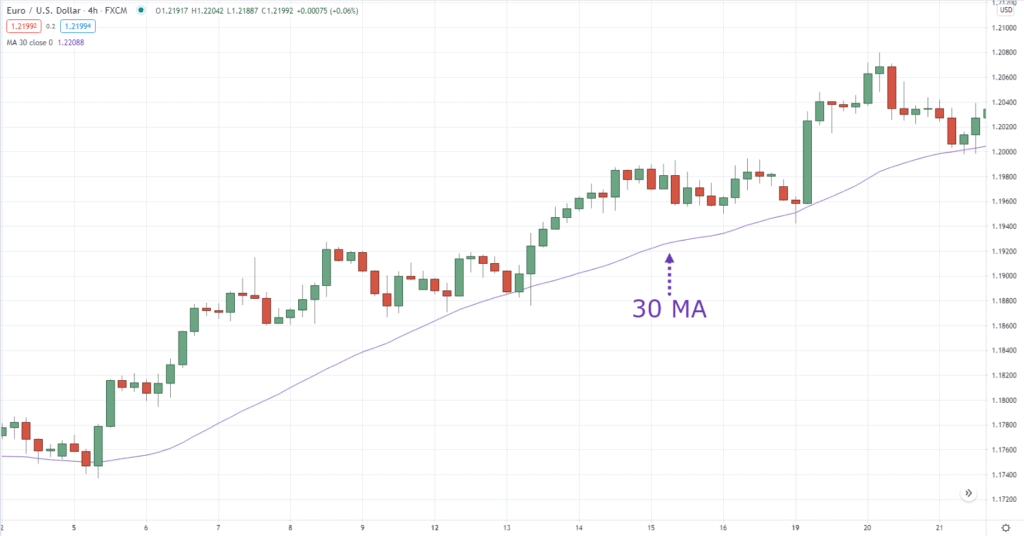

Це 30-денна скользяща середня (фіолетова лінія).

Коли краще використовувати 20-денну та 30-денну скользящу середню

Іноді ціна краще реагує на 20-денну скользящу середню, іноді на 30-денну. Проте, глянувши на картину в цілому, це має не такий великий вплив. Головне – це концепція, а не пошук найкращих налаштувань скользящої середньої чи ще чогось.

Висновок

20-денна скользяща середня – це індикатор, що обчислює середню ціну за останні 20 свічок.

Ви можете використовувати 20-денну скользящу середню для торгівлі на пробоях. Дайте 20-денній скользящій середній “догнати” мінімум наростання, перш ніж купувати на пробиванні (та ж сама концепція застосовна до трендового ринку).

На ринку з сильним трендом ціна може знайти підтримку на рівні 20-денної скользящої середньої. Ви можете ввійти поруч із скользящою середньою після відхилення відбудовуваної ціни.

Не існує такої річі, як найкраща скользяща середня. Головне – це концепція, ви обираєте чи створюєте свою стратегію, і якщо вона у вас працює і ви знаєте в який момент як користуватись нею то просто робите одну і ту саму дію нарощуючи ваш депозит!